MANUALE NOVITA’ DELLA FATTURA ELETTRONICA

(versione documento aggiornata al 28/12/2020)

DECORRENZA

La adozione della nuova fatturazione elettronica 2021 si è avviata tramite un primo periodo transitorio durante il quale sia lo SDI che Vela hanno gestito entrambi i formati, vecchio e nuovo.

| FASE TRANSITORIA | dal 01/10/2020 al 31/12/2020 | Sdi e Vela accettano fatture in ambo i formati |

| FASE DEFINITIVA | dal 01/01/2021 | Sdi accetterà fatture solo nel nuovo tracciato |

Si ricorda che per situazioni da chiarire è sempre disponibile il call center della Agenzia Entrate al n. 800299940

Le nuove tag relative ai Tipi documento

| TD01 | Fattura |

| TD02 | acconto/anticipo su fattura |

| TD03 | acconto/anticipo su parcella |

| TD04 | nota di credito |

| TD05 | nota di debito |

| TD06 | Parcella |

| TD16 | integrazione fattura reverse charge interno |

| TD17 | integrazione/autofattura per acquisto servizi dall’estero |

| TD18 | integrazione per acquisto di beni intracomunitari |

| TD19 | integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR 633/72 |

| TD20 | autofattura per regolarizzazione/integrazione fatture (ex art.6 c.8 d.lgs. 471/97 o art.46 c.5 D.L. 331/93) |

| TD21 | autofattura per splafonamento |

| TD22 | estrazione beni da Deposito IVA |

| TD23 | estrazione beni da Deposito IVA con versamento dell’IVA |

| TD24 | fattura differita di cui all’art. 21, comma 4, lett. a) |

| TD25 | fattura differita di cui all’art. 21, comma 4, terzo periodo lett. b) |

| TD26 | cessione di beni ammortizzabili e per passaggi interni (ex art.36 DPR 633/72) |

| TD27 | fattura per autoconsumo o per cessioni gratuite senza rivalsa |

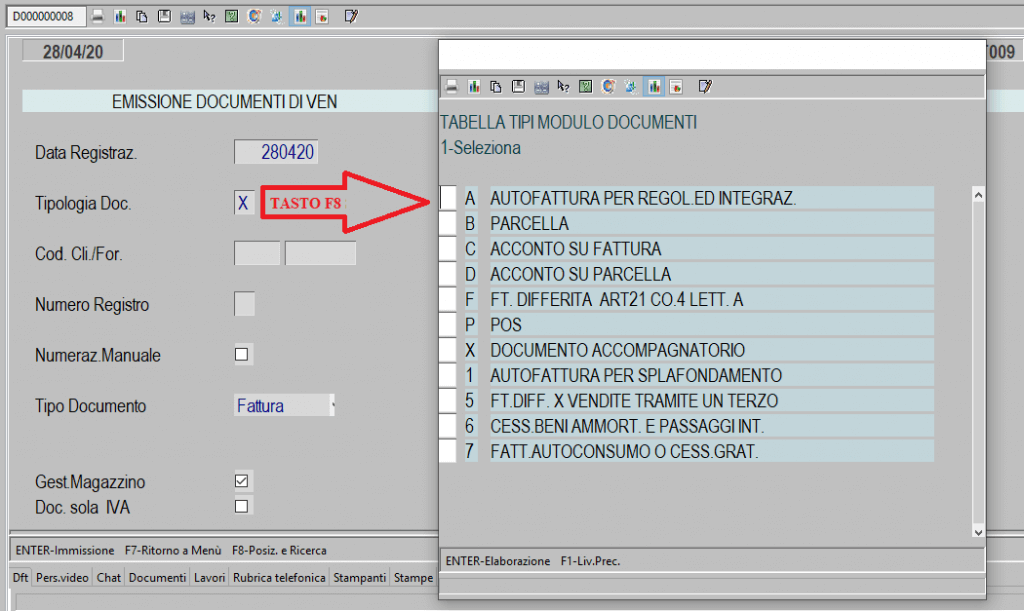

Pertanto sia la fatturazione attiva che quella passiva sono state modificate per consentirne la gestione in base a nuove tabelle, apribili direttamente dai programmi di registrazione fatture, in prima videata.

In Vela le diverse operazioni sono etichettate con una sola lettera, la quale a sua volta piloterà la costruzione del file da inviare con all’interno la relativa etichetta di tipo documento (TD…)

Con le novità introdotte, è evidente come l’Agenzia Entrate voglia da un lato cercare di correggere, almeno in parte, la errata impostazione del passato che rendeva difficile una efficace e più automatica registrazione delle fatture passive, e dall’altro puntare verso una acquisizione automatizzata dell’esterometro.

In base all’art. 4 del dlgs n. 127/2015 a partire dalle operazioni effettuate dal 1° gennaio 2021, nell’ambito di un programma di assistenza online basato sui dati delle operazioni acquisiti con le fatture elettroniche e con il cosiddetto esterometro, nonché sui dati dei corrispettivi acquisiti telematicamente, l’Agenzia metterà a disposizione di tutti i soggetti passivi dell’Iva residenti e stabiliti in Italia, sul proprio sito internet, le bozze dei seguenti documenti: registri di cui agli artt. 23 e 25 del dpr 633/72, ossia il registro delle fatture emesse e quello delle fatture d’acquisto; liquidazione periodica dell’Iva; dichiarazione annuale dell’Iva.

Traguardi ancora incompleti, almeno sino a che resteranno esonerate dal processo della fattura elettronica alcune frange di contribuenti.

GESTIONE TABELLE TIPI DOCUMENTO

In Vela esistono due diverse tabelle, per area acquisti e area vendite. (rispettivamente opz 3-7-7-24 e 25)

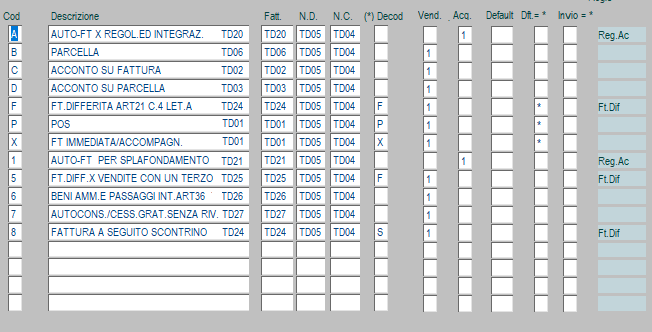

Per ogni operazione va indicato il valore del tipo documento che intenderete far comparire all’interno del file XML delle vs fatture elettroniche.

Inoltre anche nella fase di ricezione delle fatture passive, ogni tipo documento letto in arrivo sarà utilizzato per comprendere la natura della transazione e se questa deve originare la trasmissione di una eventuale “integrazione” fattura da inversione contabile.

La tabella “vendite” espone le diverse tipologie di operazione utilizzabili dal programma di emissione fatture, associandovi il relativo codice di tipo documento.

La colonna “Decod.” serve per associare quella che era la sigla precedentemente usata per distinguere tra modulistiche e formati differenti:

- F-Documento Normale

- X-Documento Accompagnatorio

- P-Fattura da Pos

Nelle colonne registri iva e nelle colonne cod. Iva vanno inseriti, per ogni operazione, il sezionale iva e l’eventuale cod iva da “proporre” durante la registrazione del documento.

I sezionali iva vanno obbligatoriamente indicati mentre il codice iva è opzionale.

Rispetto a questi dati inseriti in tabella, prevalgono gli eventuali memorizzati sulla anagrafica del cliente.

Esistono due colonne di sezionali iva, per casi particolari ove dovesse gestirsi la doppia registrazione con inversione contabile (che vanno inseriti generalmente nella tabella degli acquisti)

Il flag “*” su documento di default serve a stabilire quale tipologia di documento debba essere automaticamente proposta alla apertura del relativo programma di riferimento. Nelle vendite esistono tre formati di defaulf (pos, accompagnatoria e differita) Occorrerà quindi scegliere di inserire il flag su sole 3 righe.

DOCUMENTI ESCLUSI DA INVIO

E’ possibile in casi particolare creare una tipologia di documento da usarsi con attiva la esclusione dall’invio allo SDI (sono casi particolari, quale ad esempio quello delle note di debito “anomale”)

Con la risposta all’interpello n. 172 del 30 maggio 2019, l’Agenzia delle Entrate ha chiarito che le note di debito “anomale” (fuori dal campo di applicazione dell’IVA), emesse dai cessionari/committenti in presenza di sconti/abbuoni da parte dei cedenti/prestatori, possono essere in formato analogico ovvero in formato elettronico ma extra SDI.

Tali note di debito “anomale” non devono essere trasmesse dai cessionari/committenti tramite SDI.

L’interpello citato ha analizzato un caso che nell’operatività accade sovente, soprattutto nei rapporti con la grande distribuzione organizzata (c.d. GDO).Infatti, in presenza di sconti/abbuoni vengono emesse da parte dei clienti della GDO note di variazione in aumento fuori campo IVA (c.d. note di debito “anomale”, in considerazione del fatto che sono escluse da IVA), anziché l’emissione da parte della GDO di note di variazione in diminuzione.

Previo accordo con il cedente/prestatore, è ammessa l’emissione da parte del cessionario/committente di una nota di debito (fuori dal campo di applicazione dell’IVA) per rettificare, esclusivamente sul piano finanziario, la fattura originaria (si veda la R.M. 11 luglio 1992 n. 530447).

Con la risposta all’interpello n. 172/2019 è stato chiarito che:

- nelle operazioni tra soggetti passivi d’imposta o tra questi ultimi e i consumatori, il Sistema di Interscambio (c.d. SDI) esclude qualsiasi “richiesta” (da intendersi come documento o nota) non espressamente prevista da una disposizione normativa. Si tratta, ad esempio, proprio delle note di debito “anomale” del cessionario/committente per abbuoni/sconti, emesse in sostituzione delle note di variazione in diminuzione del cedente/prestatore, o di contestazioni sul contenuto dei documenti già trasmessi. Va da sé che in tali casi le note debito “anomale” non potranno essere trasmesse elettronicamente da parte dei cessionari/committenti. Potranno essere emesse, invece, note credito rilevanti ai fini IVA qualora le stesse siano emesse dai cessionari/committenti in nome e per conto dei cedenti/prestatori;

- nei casi in cui vengano emesse delle note debito “anomale” da parte dei cessionari/committenti (analogiche ovvero elettroniche extra SDI) le stesse potranno essere utilizzate ai fini delle imposte dirette per rettificare, esclusivamente sul piano finanziario, il documento originario, sempre che ciò avvenga in presenza di idonea documentazione e, quindi, che le citate note si collochino in un completo e coerente quadro probatorio (sul tema si veda da ultimo la R.M. n. 36/E del 2008).

Conseguentemente:

- per le casistiche in esame gli operatori potranno procedere come in passato; per meglio dire i cessionari/committenti potranno continuare ad emettere delle note debito “anomale” (senza IVA) che andranno emesse in formato analogico (ferma restando la possibilità di emetterle elettronicamente fuori dallo SDI). Di fatto il sistema di fatturazione elettronica non intacca la procedura in esame;

- le note debito “anomale” non hanno alcun effetto ai fini IVA, ma potranno essere utilizzate ai fini delle imposte dirette sempreché vi sia idonea documentazione che attesti le operazioni.

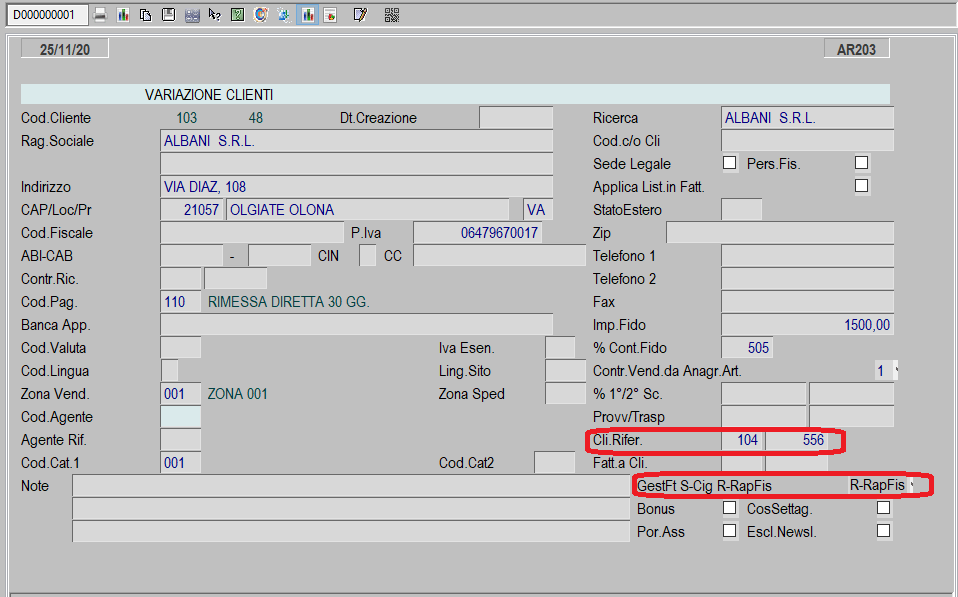

Clienti con rappresentante fiscale avente partita italiana

Nel caso di queste vendite occorre creare due diverse anagrafiche:

- la prima riguarda il cliente finale straniero

- la seconda riguarda il rappresentante fiscale con partita iva italiana

Nella anagrafica del rappresentante fiscale italiano va inserita ovviamente la sua partita iva italiana, la R di Rappresentante fiscale, e come cliente di riferimento il codice del cliente finale straniero .

Tutto ciò è necessario per consentire la corretta creazione del file XML che raggiungerà lo SDI.

Nel file infatti verranno citati i dati anagrafici dl cliente finale straniero e, in appositi campi, alcuni dati del rappresentante fiscale in Italia.

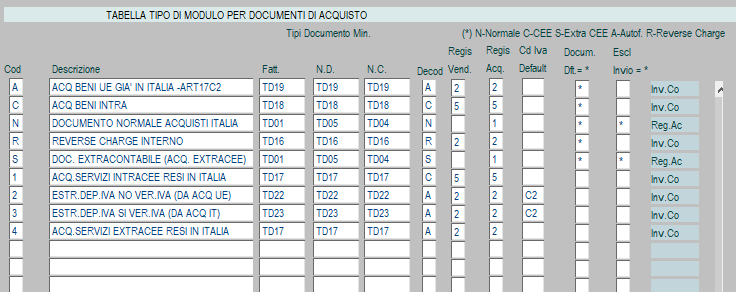

La tabella “acquisti” espone le diverse tipologie di operazione utilizzabili dal programma di registrazione fatture di acquisti (con sigle CO002 o GA001), associandovi il relativo codice di tipo documento.

La colonna “Decod.” serve per riportarvi quella che era la sigla precedentemente usata per distinguere tra casistiche differenti, e di cui ancora i programmi si servono per attivare alcuni passaggi:

- N-Normale

- C-CEE

- S-Extra CEE

- A-Autofattura

- R-Reverse Charge

Nelle colonne registri iva e nelle colonne cod. Iva vanno inseriti, per ogni operazione, il sezionale iva e l’eventuale cod iva da “proporre” durante la registrazione del documento. Debbono essere indicati sia il sezionale acquisti su cui viene fatta la registrazione, sia quello di vendita su cui viene eventualmente fatta la inversione contabile.

CASI PARTICOLARI

-

- Esiste in Vela la possibilità di emettere da DDT una fatturazione a fornitori che però registra sul fornitore una NC, anziché una Ft come cliente (flag registro addebiti=SI sul registro degli acquisti). In tal caso nella tabella acquisti si crea una riga del tutto analoga alle fatture normali codice F del registro vendite, tranne per il fatto che si compila la colonna registro acquisti anziché il registro vendite

- Si fa presente che tra le varie forme di inversione contabile, la integrazione TD16 è l’unica che può essere o meno inviata allo SDI (Faq n.36 AdE). In sostanza l’invio è in questo caso opzionale. L’utente potrà quindi, volendo, lasciarla parcheggiata sul client senza sbloccarne l’invio.

Si noti che nella tabella acquisti trovano posto diversi casi di inversione contabile (vedasi ultima colonna a destra). In questi righi nelle colonne ND e NC vanno ripetuti gli stessi codici presenti nella colonna “FT”

In tal modo il documento di inversione contabile, che comunque raggiungerà lo SDI, sarà correttamente etichettato come “inversione contabile” e non come NC o ND, seppur con importi negativi se NC.

Nel caso di inversione contabile, anche se la registrazione è fatta dagli acquisti, il programma provvederà in forma automatica a produrre l’emissione del tipo documento previsto sul fronte vendite, così che possa essere inviato direttamente allo SDI.

IMPOSTAZIONE DEI FORNITORI

Poiché le inversioni contabili sono prodotte a fronte di documenti di fornitori, e vanno trasmesse allo SDI,

vanno compilate correttamente le anagrafiche dei fornitori secondo le indicazioni qui di seguito riportate:

- flag “Esclusione invio=N”

- Inserimento codici destinatario ‘0000000’ sia sui fornitori italiani che esteri

- Inserimento del corretto campo di stato estero

- Inserimento del regime fiscale che, nel caso di esteri, va impostato = RF18

NOTE:

- Nel caso ci si dimenticasse di inserire 0000000 sui fornitori esteri, il programma lo forzerà automaticamente nel file XML.

- Lo stato estero è invece da inserire obbligatoriamente

- Alcuni di voi hanno impostato nella tabella stati esteri la esclusione dalla fattura elettronica. Questo perché intendevano non inviare allo SDI le Ft di vendita a clienti esteri, procedendo poi alla redazione dello spesometro vendite. Nel caso dei fornitori esteri, anche se questi appartengono a uno stato che in tabella ha tale esclusione, le inversioni contabili partiranno ugualmente, ignorando quanto previsto nella tabella.

INVERSIONI CONTABILI SUL CLIENT DI FATTURAZIONE

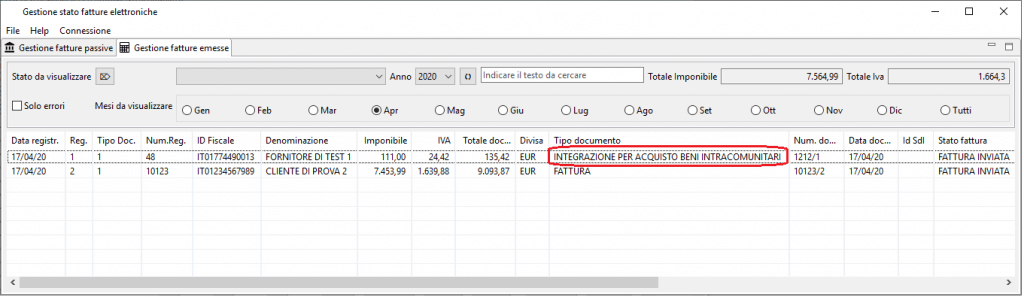

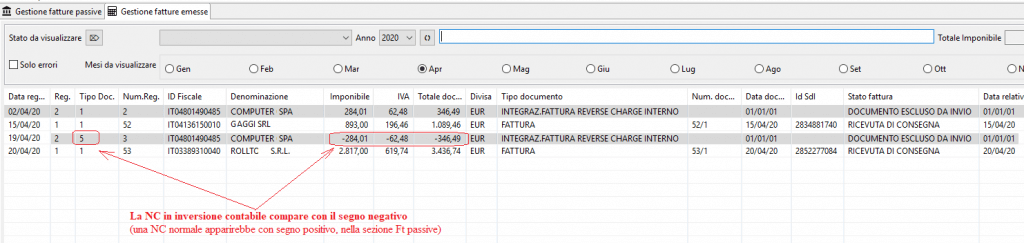

Le registrazioni di inversione contabile che il sistema produce automaticamente con la registrazione fatture dei fornitori, saranno visibili nell’area “fatture Emesse” ma con una dicitura particolare come evidenziato in figura:

Sono infatti registrazioni che sono confluite nei registri iva delle vendite

INVIO DELLE INVERSIONI CONTABILI

Per evitare problemi di numerazione e date a coloro che usano gli stessi registri sul fronte vendite sia per le fatture normali sia per le registrazioni di inversione contabile, i documenti di vendita per integrazione creati non partiranno automaticamente verso lo SDI; essi saranno creati inizialmente in uno stato di “invio bloccato”.

Per farli partire verso lo SDI occorrerà, una volta conclusi gli eventuali controlli, sbloccarne l’invio agendo direttamente dal programma client in Java, ossia quello con icona di Box bianco, che avete generalmente sul vs desktop.

L’azione è disponibile agendo col tasto destro del mouse selezionando “reinvio documento” sulla riga da trasmettere.

Questo blocco temporaneo riguarda solo le inversioni contabili su vendite che sono generate dal programma di “registrazione fatture”, ossia che sono pilotate dalla tabella “acquisti”.

NOTA: Si ricorda che le inversioni “da RC interno” possono anche non essere inviate (vedasi nota pagina 6)

Pertanto è possibile inserire in tabella il flag di “esclusione da invio”. In tal caso occorre stampare ed inserire nel libro vendite il foglio di integrazione generato automaticamente dal sistema all’atto della registrazione in acquisto

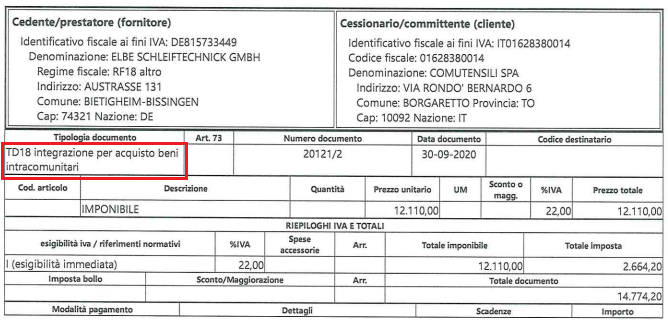

Dal client di fatturazione (icona con box bianco) facendo tasto destro, le inversioni contabili inviate saranno visualizzate nel seguente modo:

Si noti come, pur trattandosi di una inversione contabile creata dal cliente italiano che ha registrato la Ft di acquisto, come cedente sono riportati i dati anagrafici del fornitore, e come cessionario i nostri.

Ciò nei fatti comporterà un problema di interpretazione da parte dello SDI, benchè tale ente avesse dichiarato che la etichetta TD18 serviva per non confondere le inversioni contabili coi documenti di acquisto.

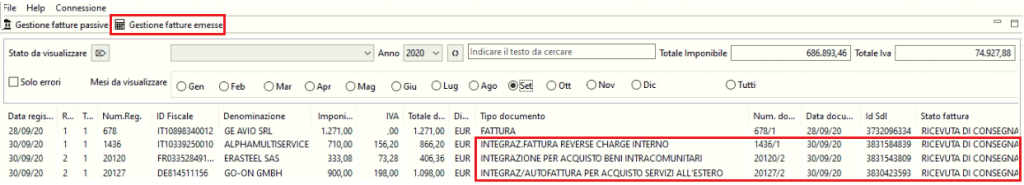

RISPOSTA DA INVIO INTEGRAZIONE

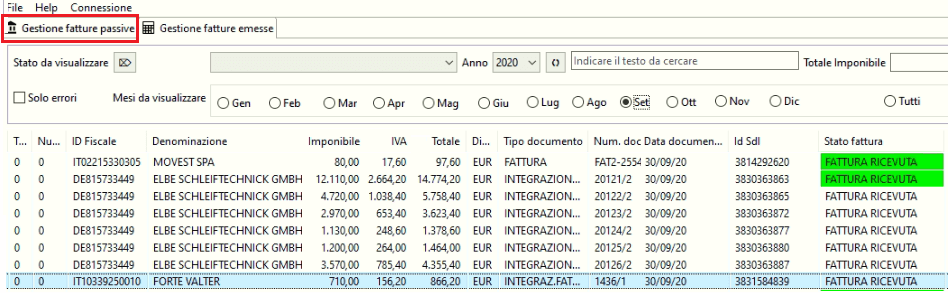

A seguito dell’invio di una integrazione (es per fattura Cee o reverse charge interno) lo SDI, oltre a comunicarci lo stato di fattura ricevuta sui documenti emessi…

…ci reinvia anche una seconda volta i documenti, i quali ci arriverebbero tra le fatture di acquisto ricevute.

Esse ci arrivano tramite Pec o Canale con lo stesso Id Sdi precedentemente assegnato.

Come vedete nelle due figure sopra e sotto, il reverse charge interno di ALPHAMULTISERVICE DI FORTE WALTER aveva ID SDI = 3831584839 che è citato anche nell’invio che ci fa lo SDI la seconda volta

La denominazione del file reinviatoci potrebbe differire da quella della ns inversione contabile, in quanto generata dalle anagrafiche della Agenzia

Tale documento comparirebbe anche esso in elenco tra le fatture agganciabili dal programma registrazione acquisti, ma ovviamente non dovrebbero essere registrate una seconda volta.

Pertanto, per evitare di ricevere il secondo reinvio da Sdi tra le fatture di acquisto, ed evitare il rischio di una erronea doppia registrazione tra le fatture di acquisto, Vela ha modificato il “server di fatturazione” in modo da evitare a monte lo scarico del secondo invio da parte dello SDI, escludendo i documenti ricevuti che hanno uno stesso ID SDI già presente tra le inversioni contabili inviate

Morale: non vedrete la situazione qui sopra rappresentata, che è precedente alla modifica

Tra i messaggi sul server di fatturazione verrà comunque segnalata la esclusione del secondo invio dello SDI con un messaggio del seguente tipo:

“Il file ________ contiene un documento passivo che fa riferimento ad un file _________ emesso nel ciclo attivo! Viene quindi saltato (integrazione contabile)”

VISUALIZZAZIONE FACILITATA DELLE NOTE DI VARIAZIONE

Nella “sezione delle fatture emesse del client” alcune righe di inversione contabile da acquisti potrebbero comparire con importi in negativo. Si tratta di eventuali NC emesseci da un fornitore e riguardanti una transazione in inversione contabile. Si immagini ad esempio che un fornitore ci abbia fornito in Reverse Charge interno dei componenti elettronici che poi ha successivamente stornato con propria NC di pari importo

La situazione è illustrata nella figura seguente, dalle due righe qui evidenziate in colore grigio

In realtà il fornitore ha espresso tali importi in positivo, all’interno della sua fattura elettronica. La inversione di segno viene fatta apparire dal programma solo per una questione di leggibilità

PROTOCOLLAZIONE INVERSIONE CONTABILE

In data 23 Novembre 2020 a sorpresa sono state emanate nuove specifiche tecniche e nuovi criteri di controllo delle numerazioni. Poiché è stato deciso in quella sede che a livello di controllo di univocità di numero il protocollo deve essere univoco nell’intero anno, potrebbe succedere che una inversione contabile del registro 1 assuma lo stesso numero di una fattura ricevuta e registrata sul registro 1. Pertanto per evitare problemi tutte le inversioni contabili assumeranno una sigla “IC” al fondo del numero di protocollo che, ricordiamo, nel caso di vela è composto da:[num.registrazione]/[num.registro iva]

Poiché già in precedenza la AdE non risultava in grado di distinguere tra Ft e ND, nel caso delle note debito Vela aggiungeva in coda una sigla ND (es: [num.registrazione]/[num.registro iva]/ND

Per assurdo una nota debito inversione contabile potrebbe ora essere così strutturata come n. di protocollo:

[num.registrazione]/[num.registro iva]/NDIC

INVERSIONE CONTABILE DI FATTURA CON REVERSE CHARGE PARZIALE

Molti fornitori avevano l’abitudine, poichè il sistema glielo consentiva, di emettere una sola fattura con alcune righe in reverse charge e altre con iva normale. Sino ad oggi sul lato registrazione occorreva fare sue distinte registrazioni a fronte dello stesso documento. Ora, coi nuovi aggiornamenti, sarà possibile effettuare una unica registrazione in acquisto. L’inversione contabile sarà generata per la sola parte di fattura soggetta al reverse charge.

SIGNIFICATO DI ALCUNI TIPI DI DOCUMENTO

Le modifiche dei tipi documento comportano una migliore gestione delle autofatture, delle fatture differite, dei casi di inversione contabile interno ed esterno e di estrazione dal deposito Iva.

Per il meccanismo delle autofatture in generale, può essere interessante la consultazione del link https://fiscomania.com/autofattura-guida-casi-emissione/

Circa i nuovi tipi documento, segnaliamo i seguenti codici:

Autofatture per acquisti da estero

Adottando questa distinzione di tipologia di operazioni si punta ad eliminare l’obbligo dell’esterometro anche nel caso degli acquisti. La norma parla di:

- “integrazione fattura” (quando il cedente è uno straniero ma residente in un paese Cee) e

- “emissione autofattura” (nel caso di cedente extracee).

In entrambi i casi la registrazione avviene sia in acquisto che in vendita, e si fa con i dati del fornitore estero.

I codici usati sono:

| TD17: | integrazione o autofattura per acquisto servizi dall’estero, ai sensi dell’art 17 comma 2; Questa ipotesi riguarda il caso di prestazioni di servizi effettuate da un soggetto non residente in favore di un soggetto residente, qualora la prestazione si consideri effettuata sul territorio Italiano, per cui gli obblighi in materia di IVA sono assolti dai cessionari/committenti ai sensi del comma 2 dell’articolo 17, DPR 633/1972. La trasmissione allo SDI del documento comporterà l’esonero dall’obbligo di presentazione dell’esterometro previsto dall’art. 1, comma 3bis, del Decreto Legislativo n. 127/2015 Sarà utilizzabile per acquisto di servizi dall’estero, sia cee che extracee Vela consiglia di caricare in tabella acquisti due diverse righe entrambe relative al TD17: una con la C di Cee e l’altra con A di autofattura |

| TD18: | integrazione per acquisto di beni intracomunitari; |

| TD19: | integrazione o autofattura per acquisto di beni ex art.17 c.2 DPR 633/72; Questa ipotesi ricorre quando un soggetto UE non residente effettua una cessione di beni che si trovano già sul territorio Italiano, per cui l’operazione, non rappresentando una cessione intracomunitaria, è documentata dalla fattura emessa dal soggetto non residente, ed in relazione alla quale il cessionario della merce è obbligato ad emettere una integrazione. Questa procedura deve essere attivata anche qualora il soggetto non residente sia identificato, direttamente o tramite rappresentate fiscale in Italia. Avremo una “integrazione” nel caso di fornitore intracomunitario, e “autofattura” nel caso di fornitore extracomunitario. Il TD19 si usa anche nel caso di estrazione da deposito Iva a seguito di acquisto da fornitore estero |

NB Tra i vari casi su esposti non esiste l’acquisto beni di provenienza extracee poiché per essi esiste la bolla doganale e pertanto la Agenzie delle entrate già monitora e conosce i dati della transazione

Vela prevede l’invio di doc. allo Sdi anche nel caso di integrazioni generate a partire “dalla registrazione di acquisti”. La fattura di integrazione o l’autofattura sarà emessa a partire dal sezionale vendite apposito e avrà il seguente schema di compilazione:

| Sezione “Cedente” | = | dati del fornitore estero e identificativo del Paese. |

| Sezione “Cessionario” | = | dati di chi produce l’autofattura. |

| Soggetto emittente | = | CC |

| Tipo documento | = | TD17 o TD18 o TD19 |

Il meccanismo contabile resta quello attuale, con la apertura del debito vero il fornitore al netto dell’iva che viene integrata solo al momento della registrazione e registrata sia sul libro vendite che nel libro acquisti.

La registrazione opera come da normativa in inversione contabile, con registrazione sia su vendite che acquisti

Autofatture emesse per autoconsumo o cessioni gratuite

Viene previsto un nuovo codice TD27: fatture per autoconsumo o per cessioni gratuite senza rivalsa.

Questo codice permette di gestire in automatico la ricezione da parte dello SdI delle autofatture che riportano quale mittente e destinatario lo stesso soggetto, cioè l’impresa stessa emittente.

Emettere una autofattura di questo genere è come emettere una fattura a se stessi.

L’indicazione della tipologia di documento TD27 consente di evitare che l’autofattura, quando ricevuta dal SdI, sia inserita tra le fatture in acquisto. Queste infatti sono delle vere e proprie fatture che generano un’iva a fronte di un’operazione per la quale l’imposta rimane in capo al cedente e non è detraibile da parte del cessionario

Per questo motivo si vuole evitare che il cessionario la riceva tra le fatture in acquisto.

AUTOCONSUMO

La base imponibile IVA è costituta dal prezzo di acquisto o, in mancanza, dal prezzo di costo dei beni o di beni simili, determinati nel momento dell’effettuazione dell’autoconsumo (art.13 DPR 633/72). Fino al 27.09.2009 la base imponibile IVA nell’ipotesi di autoconsumo era rappresentata dal valore normale del bene.

Il documento è registrato solo nel libro vendite e vedrà il seguente schema di compilazione:

| Sezione “Cedente” | = | dati di chi estromette il bene per autoconsumo |

| Sezione “Cessionario” | = | stessi dati del cedente senza partita IVA (uso interno, per riassegnazione alla produzione interna), dati beneficiario senza partita IVA (uso esterno, per consumo personale o familiare). |

| Tipo documento | = | TD27 |

| Causale | = | Autofattura per autoconsumo |

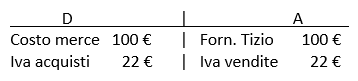

Ipotizziamo il caso di un’impresa individuale nella quale il titolare preleva dal magazzino merci per 100 euro da destinare al consumo personale e familiare. La scrittura da rilevare in partita doppia è la seguente:

Il conto Spese di famiglia è un conto economico. Al suo posto possiamo trovare anche il conto Spese extragestione o Proprietario c/prelevamenti. Sono, questi, conti che accolgono una sorta di acconto sugli utili prelevati dal proprietario.

Anziché utilizzare il conto “Merci c/vendite”, al fine di tenere distinto l’autoconsumo dai ricavi conseguiti a seguito di vendite a terzi, si può usare il conto Cessioni per autoconsumo o un altro conto similare da far confluire al Conto economico in sede di determinazione del reddito dell’esercizio

NOTA1:

Esiste il dubbio circa i lavori interni in economia, quali quelli che prevedono un consumo di materiale interno per creare una attrezzatura da utilizzare in proprio. Saranno anche questi soggetti alla autofattura di autoconsumo?

OMAGGI SENZA RIVALSA

Le cessioni gratuite dei beni non oggetto dell’attività dell’impresa sono sempre operazioni escluse da IVA (art. 2 comma 2 n.4 del D.P.R. 633/1972); lo sono o perché all’atto dell’acquisto inferiori a 50€, o perché avevano sì una iva, ma indetraibile, se superavano i 50 €

| NON RIENTRANTI NELLA ATTIVITA’ AZIENDALE | iva acquisti | iva vendita | rif normativo |

| beni e spese rapprentanza di costo unit. < 50 euro | detraibile | esclusi Iva | Art.2 c.2 n.4 |

| beni di qualsiasi costo acq. senza detrarsi l’iva | non detratta | Art.2 c.2 n.5 | |

| spese di rappresentanza >50 euro | non detratta | Art.19-bis1, lett h |

Per questi omaggi senza rivalsa non vi è alcun obbligo da parte del soggetto cedente di emettere un documento fiscale (fattura, ricevuta) o di effettuare alcun adempimento a fini IVA.

NOTA2:

In base alle disposizioni introdotte a fine 1995, occorre però emettere la bolla di accompagnamento anche nel caso di beni con importo pari o inferiore a 50 euro. Il diritto alla detrazione dell’Iva pagata per l’acquisto di quest’ultimi spetta purché si tratti di omaggi a clienti o fornitori.

La fattura può essere omessa se i beni che non rientrano nella attività aziendale vengono esclusi dalla detrazione dell’iva pagata al momento dell’acquisto

La bolla può essere omessa solo nel caso di commercianti al minuto o quando gli omaggi sono classificabili come piccola promozione (Calendari, adesivi, penne, agende ecc) contrassegnati dalla ditta a scopo pubblicitario oppure se ilo destinatario é un privato

Nel caso invece di omaggi diversi dai precedenti, e che quindi rientrino nella attività aziendale, e resi senza effettuare rivalsa di iva, il cedente deve emettere una autofattura TD27.

Il documento TD27 è registrato solo nel libro vendite e vedrà il seguente schema di compilazione:

| Sezione “Cedente” | = | dati di chi produce l’autofattura per omaggio senza rivalsa |

| Sezione “Cessionario” | = | dati di chi produce l’autofattura |

| Tipo documento | = | TD27 |

| Causale | = | Autofattura per omaggi |

NOTA3:

Nella prassi corrente è frequente che nella stessa fattura si possano trovare articoli in vendita assieme ad altri non oggetto della attività e ceduti in omaggio senza rivalsa. Sorge il dubbio se in questo caso debbano essere prodotti due diversi file XML distinti verso lo SDI.

Infatti la ratio dei provvedimenti è quella di consentire all’Agenzia delle Entrate di avere tutte le informazioni in automatico senza necessità di esaminare i singoli documenti (con lo scopo, ultimo, di consentire la predisposizione della dichiarazione Iva precompilata). E’ pertanto probabile che l’Agenzia delle Entrate in futuro prenda posizione circa la emissione di documenti distinti di vendita e di omaggio senza rivalsa, e non misti, per consentire la corretta compilazione della dichiarazione Iva.

Per il momento l’orientamento generale rimane quello di limitare il TD27 omaggi al solo caso di fatture contenenti unicamente omaggi, tratte dal processo di “Fatturazione Omaggi da DDT”, con registro apposito.

Nel caso di fatture “miste”, per il momento l’orientamento è quello di comportarsi ancora come prima. E’ consigliabile in questi casi rivolgersi al proprio fiscalista per essere guidati al meglio nella scelta.

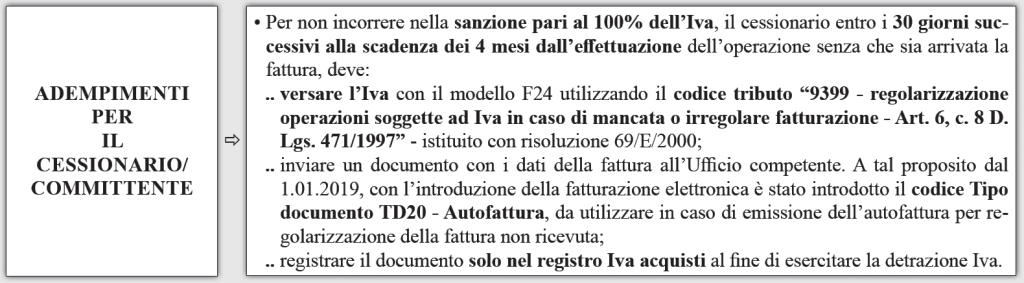

Autofattura denuncia per regolarizzazione

Il codice TD20 si riferisce alla situazione secondo cui se il cessionario / committente non riceve la fattura (o la riceve irregolare) deve provvedere all’emissione della stessa (come autofattura) entro 4 mesi dal momento di effettuazione dell’operazione.

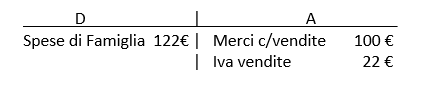

Verserà lui stesso l’iva a debito col modello F24 indicando il codice tributo 9399

In questo caso di autofattura, come precisato dalla circ.14/E del 2019, come cedente va inserito il fornitore che avrebbe dovuto emettere la fattura mentre nel campo cessionario i dati di chi emette la fattura. Nella sezione Soggetto Emittente del file xml Vela inserirà la sigla richiesta “CC” (cessionario/committente)

Pertanto la registrazione vedrà il seguente schema di compilazione:

| Sezione “Cedente” | = | dati del soggetto che non ha emesso fattura |

| Sezione “Cessionario” | = | dati di chi produce l’autofattura |

| Tipo documento | = | TD20 |

| Causale | = | Autofattura ai sensi art. 6 comma 8, D.Lgs. 471/97 |

| Emittente | = | CC |

A maggior chiarezza riportiamo esempio tipico di caso di autofattura denuncia per mancato ricevimento:

Con le registrazioni sopra rappresentate, l’erario ha ricevuto tutta l’iva che gli competeva, perché 22 € li ha ricevuti da noi al posto del cedente

L’impresa ha poi esercitato legittimamente il diritto alla detrazione per l’acquisto che era ormai regolarizzato

La fattura regolarizzata ha comunque raggiunto lo SDI, sebbene per tramite nostro anziché dal fornitore, col flusso TD20

Come ben precisato dal Centro Studi Castelli, la procedura prevede la registrazione del documento solo nel libro iva acquisti

In sostanza, l’operazione è neutra, ma è evidente come il soggetto che abbia pagato al cedente l’intero corrispettivo, IVA inclusa, si trovi costretto ad un doppio esborso dell’IVA: la prima volta al cedente, la seconda volta all’Erario. Quindi, paga due volte e detrae una sola volta, salvo il diritto di rivalsa verso il fornitore.

Dalla lettura del testo dell’Art comma 8 del D.Lgs. 471/97, che dà il titolo a questo tipo di documento, si può essere tratti in inganno pensando che la registrazione debba essere fatta in inversione contabile, dal momento che viene citato sia l’articolo 21 (vendite) del DPR633, sia l’art 25 dello stesso Decreto (acquisti)

Ma ad una attenta lettura si vedrà come la norma faccia riferimento all’art 21 solo in riferimento alla forma di stesura del documento da presentare alla Agenzia delle Entrate, mentre solo a proposito degli acquisti specifica di procedere alla registrazione.

Vedasi https://def.finanze.it/DocTribFrontend/getArticoloDetailFromResultList.do?id={22E0E811-30D7-4546-9099-B9DE360B3CBB}&codiceOrdinamento=200000600000000&idAttoNormativo={7E1625EF-3F0C-4E42-975A-F50F9219A751}) dove si legge:

“ Il cessionario o il committente che, nell’esercizio di imprese, arti o professioni, abbia acquistato beni o servizi senza che sia stata emessa fattura nei termini di legge o con emissione di fattura irregolare da parte dell’altro contraente … provveda a regolarizzare l’operazione con le seguenti modalita’:

a) se non ha ricevuto la fattura, entro quattro mesi dalla data di effettuazione dell’operazione, presentando all’ufficio competente nei suoi confronti, previo pagamento dell’imposta, entro il trentesimo giorno successivo, un documento in duplice esemplare dal quale risultino le indicazioni prescritte dall’articolo 21 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, relativo alla fatturazione delle operazioni;

b) se ha ricevuto una fattura irregolare, presentando all’ufficio indicato nella lettera a), entro il trentesimo giorno successivo a quello della sua registrazione, un documento integrativo in duplice esemplare recante le indicazioni medesime, previo versamento della maggior imposta eventualmente dovuta.

9. Se la regolarizzazione e’ eseguita, un esemplare del documento, con l’attestazione della regolarizzazione e del pagamento, e’ restituito dall’ufficio al contribuente che deve registrarlo ai sensi dell’articolo 25 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633. (ossia registrazione negli acquisti) “. Nel caso della Fatturazione elettronica, la presentazione all’ADE e la restituzione sono sostituiti dal flusso telematico

Per la procedura di regolarizzazione vedasi anche https://www.fiscoetasse.com/approfondimenti/10608-iva-e-omessa-regolarizzazione-delle-fatture.html

Autofattura per splafonamento

Il codice TD21 si riferisce alla situazione secondo cui l’esportatore abituale è andato oltre il proprio plafond di esenzione ed emette una autofattura per regolarizzarsi.

Nel caso dello splafonamento, infatti, chi ha sbagliato è colui che ha consegnato una dichiarazione di intento al proprio fornitore, il quale ha legittimamente emesso fattura non imponibile, e non la ha revocata per tempo raggiunto l’ammontare del plafond: la colpa dello splafonamento è unicamente imputabile all’esportatore abituale.

Il doc. va emesso “a se stessi” in modo che risulti indicato il soggetto che emette il documento sia come “cedente/prestatore” che come “cessionario/committente.

Sarà registrata in forma del tutto analoga al caso del tipo documento TD20, posto che con la R.M. n. 16/E del 2017 l’Agenzia ha richiamato la medesima procedura di cui all’articolo 6, comma 8 del DLgs n 471/97.

è stata riconosciuta al cessionario la possibilità di sanare la violazione commessa, mediante:

- emissione, entro i termini previsti dall’art. 13 del D.lgs. n. 472 del 1997, di un’apposita autofattura in duplice esemplare da presentare al competente ufficio, secondo lo schema previsto dall’art. 6, comma 8, del D.lgs. n. 471 del 1997;

- versamento, entro gli stessi termini, della maggiore imposta, degli interessi e della sanzione di cui all’art. 7, comma 4, del D.lgs. n. 471 del 1997, in misura ridotta aisensi del citato art. 13 del D.lgs. n. 472 del 1997;

- annotazione dell’autofattura nel registro Iva degli acquisti, ai fini di esercitare il diritto alla detrazione”

Il totale parallelismo nelle procedure di regolarizzazione dello splafonamento (TD21) e quello della autofattura per regolarizzazione (TD20) è ribadito anche con nota n. 391186 del 10 marzo 1999 emanata del Dipartimento delle Entrate, Direzione Centrale Accertamento e Programmazione, dove si è ritenuto corretto il caso di un contribuente, esportatore abituale, che regolarizza nel modo seguente l’uso del plafond oltre il limite consentito:

– emissione dell’autofattura

– versamento con F24 dell’iva che avrebbe dovuto essere addebitata, e con F23 di interessi e relative sanzioni ridotte;

– annotazione dell’autofattura nel registro degli acquisti;

– presentazione autofattura all’Ufficio IVA o delle Entrate secondo le disposizione dell’art. 6, c 8 d.lgs. n. 471-1997.

Ricorrere alla emissione della autofattura TD21 è solo uno dei modi per sanare l’illecito. Un metodo diverso è quello di richiedere al proprio fornitore di variare in aumento l’iva che non era stata conteggiata, fermo restando che sanzioni ed interessi saranno assolti dal cliente stesso.

Fatture differite

Vien fatta maggiore distinzione per le fatture differite con i nuovi codici:

| TD24 | per la fattura differita di beni e servizi collegata a DDT per i beni, ovvero da idonea documentazione di prova dell’effettuazione per le prestazioni di servizio; |

| TD25 | per la fattura differita per triangolazioni interne di cui all’art. 21, 4 comma, lett. b), del Dpr 633/72 (cessioni di beni fatte dal cessionario nei confronti di un soggetto terzo per il tramite del proprio cedente) |

La nuova codifica consente quindi:

- l’immediato riconoscimento e selezione da parte dello SDI del tipo di fattura registrata.

- l’immediato riconoscimento e selezione all’atto della consultazione dei registri anche da parte degli operatori, contribuenti o soggetti delegati dagli stessi.

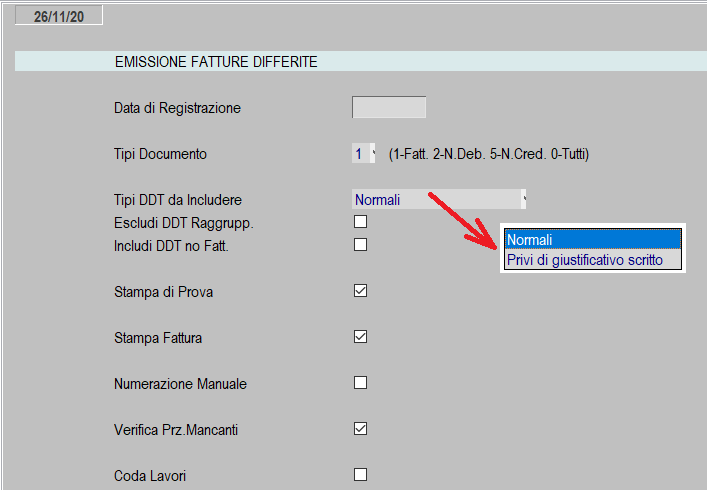

DDT Fittizi

Alcune aziende creano dei finti DDT solo allo scopo di semplificarsi il processo di fatturazione di fine mese: tali DDT sono solo un elenco di voci da fatturarsi senza che esista davvero in realtà un doc di trasporto. Si tratta infatti generalmente di canoni o servizi vari, in mancanza di giustificativi scritti

Pertanto il tipo documento da generare non sarà un TD24 ma un TD01

Per ottenere tale scopo sul file XML occorrerà usare uno dei seguenti artifizi:

-

indicare il campo “Rif.DDT in Ft”=0 sul tipo DDT

-

oppure indicare il campo “Emetti Ft immediata”=S nella seconda videata del tipo DDT

Se per lo stesso cliente nel mese ho emesso alcuni DDT con RifDDT in Ft =0 e altri con RifDDT in Ft =0,

la fatturazione differita andrà lanciata in due tornate distinte includendo i doc normali (che daranno origine a TD24) e poi quelli privi di giustificativo scritto (che daranno origine a TD24).

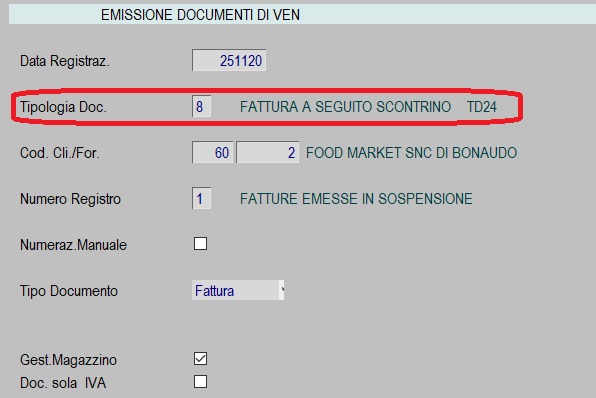

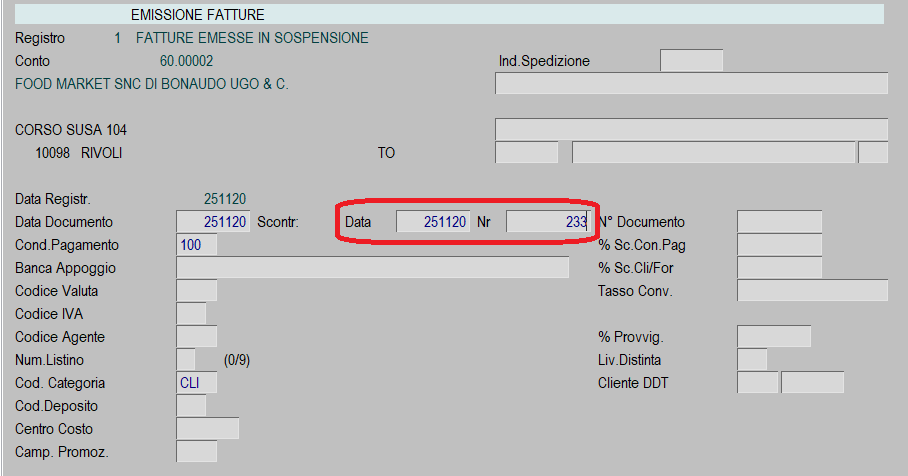

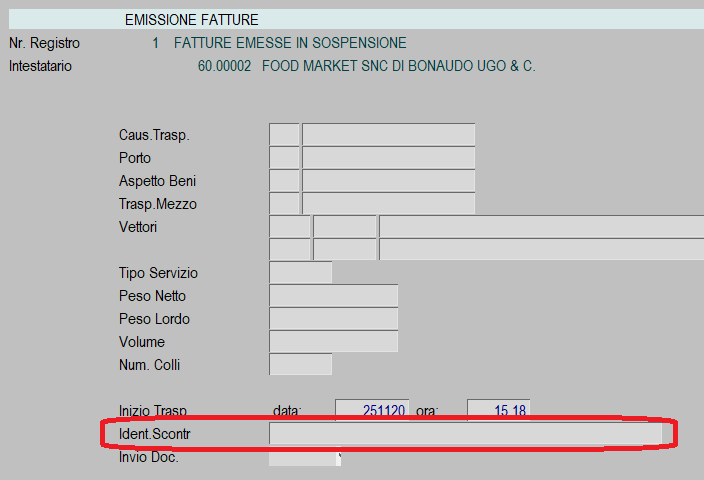

Scontrino seguito da Fattura

Nel caso del codice TD24, al posto del DDT potrebbe esserci anche lo scontrino fiscale:

-

quando il commerciante consegnerà il bene al cessionario, inserirà nel documento la P.IVA del suo cliente e provvederà all’invio telematico dei dati dei corrispettivi.

-

successivamente, sorto l’obbligo di emettere la fattura differita, inserendo il numero del documento preventivamente annotato, segnalerà al Fisco la necessità di escludere tale documento dai corrispettivi, includendolo invece tra le fatture di vendita.( evitando così automaticamente una doppia tassazione)

In questo caso la fattura dovrà esser emessa nel modo seguente:

A) scelta del corretto tipo di operazione usando il programma emissione fattura immediata

B) Indicazione in prima videata della data scontrino e n. progressivo giornaliero

C) Indicazione in terza videata del n. lungo dello scontrino

Reverse charge interno

Il Reverse Charge si distingue in:

-

Reverse charge esterno, quando è applicato nei confronti delle operazioni intracomunitarie di acquisto

-

Reverse charge interno, nelle ipotesi previste per specifiche operazioni tra soggetti passivi stabiliti in Italia

Limitatamente ai casi di reverse charge interno viene previsto un apposito codice, il TD16, per le integrazioni che potrebbero “opzionalmente” essere inviate allo SdI dal destinatario di una fattura ad inversione contabile.

E’ l’unico caso di inversione contabile per la quale non è obbligatorio l’invio allo SDI. Ma solo se lo si invia la AdE sarà in grado di poter con esattezza farsi carico della tenuta dei registri Iva

Si applica nei seguenti casi:

-

rottami e altri materiali di recupero (art. 74 commi 7 e 8 del DPR n. 633/72)

-

oro da investimento(art. 17 comma 5 del DPR n. 633/72);

-

servizi da subappaltatori edili (art. 17 comma 6, lettera a) del DPR n. 633/72)

-

servizi di pulizia, demolizione, installazione impianti (art. 17 comma 6 lett. a-ter) del DPR n. 633/72)

-

gas ad effetto serra (art. 17 comma 6 lett. d-bis), d-ter) e d-quater)

-

vendita fabbricati abitativi o strumentali imponibili su opzione del cedente(art. 10 co. 1 n. 8-bis e 8-ter)

-

vendita dispositivi elettronici all’ingrosso, articolo 17 comma 6 lettera c) del DPR n. 633/72).

(vi rientrano i Cellulari, i microprocessori e Unità centrali di elaboratori prima della configurazione )

L’autofattura per reverse charge interno si poteva già inviare con le precedenti regole che, come chiarito da FAQ della Agenzia, prevedevano in origine che sia come cedente che come cessionario vi fosse sempre la stessa ditta

Con la introduzione delle ultime specifiche, invece, la autofattura va creata indicando come cedente il fornitore, e noi stessi come cessionario; ma a questo provvede automaticamente il ns software

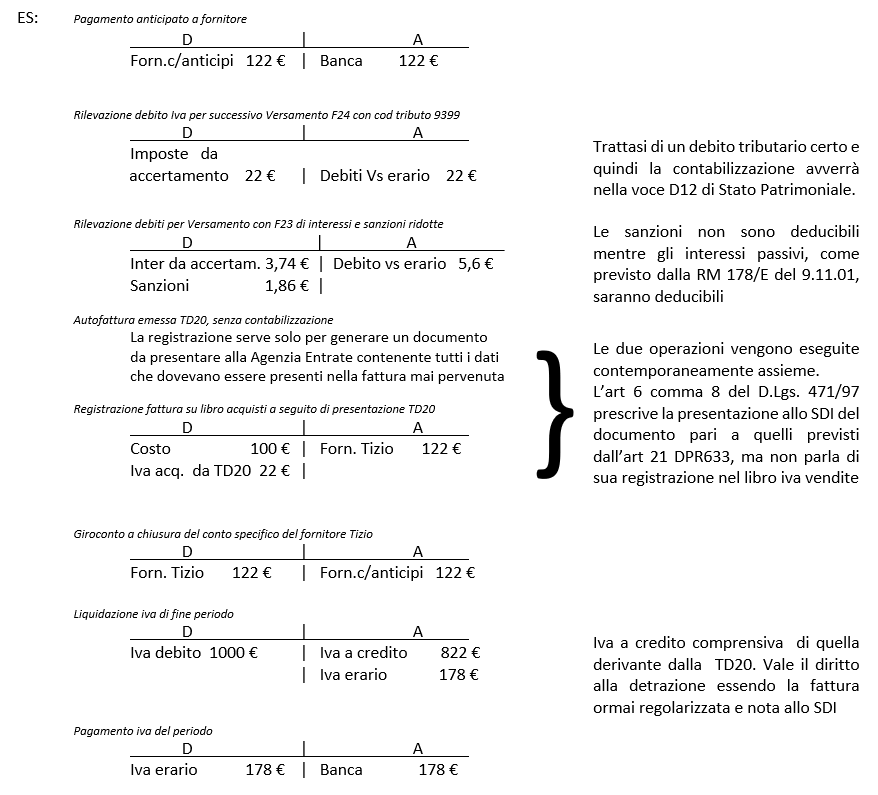

ES: Noi, Ditta CES (cessionario), riceviamo una fattura TD01 dal fornitore CED (cedente) con n righe di dettaglio di vari articoli e con un riepilogo IVA di questo tipo:

100 euro con natura N6.1

200 euro con natura N6.2

10 euro di imponibile al 22% Totale fattura 312,2 €

Ora come CES emettiamo a nostra volta una integrazione con tipo doc.TD16 che possiamo facoltativamente inviare allo SdI. In essa risulteranno:

come cedente il fornitore CED come cessionario la ditta CES

comparirà una riga di dettaglio per ogni riga di riepilogo IVA ricevuta di tipo N6.x, in cui saranno indicati automaticamente dal software Vela i riferimenti al documento ricevuto ed al tipo di reverse charge,.

Saranno generate delle righe riepilogate per diversa natura Iva, seguite dalla imposta in chiaro e dalla aliquota Iva. Nella autofattura saranno prese in considerazione solo le righe che erano senza iva nella fattura originaria:

Imponibile 100 euro 22% Iva 22 €

Imponibile 200 euro 22% Iva 44 € Totale documento 366 €

NOTA – R.C Subappaltatori

Il reverse charge su Ft emesse da subappaltatori può essere applicato solo nel caso in cui le prestazioni di servizi siano:

-

Relative a beni immobili

-

Riguardino prestazioni di manodopera rese nel settore edile ad imprese costruttrici o di ristrutturazione, verso l’appaltatore principale o altro subappaltatore

Nel caso invece di prestazioni dirette da parte di un appaltatore (non quindi subappaltatore) o di quelle dei professionisti, o nel caso di fornitura di beni (non quindi servizi), si è al di fuori del reverse charge: sono in questo caso di fatture normali

NOTA – R.C Pulizie. Demolizioni, installazioni

Il reverse charge si applica solo se tali servizi riguardano immobili. Quando riguardano beni, l’iva segue il corso normale

TABELLA PRESTAZIONI/SERVIZI COLLEGATI AD EDIFICI/IMPIANTI

| Reverse Charge | |

| Manutenzione straordinaria | SI |

| Frazionamento e accorpamento unità immobiliare (manut.straordinaria) con installazione impianti | NO |

| Demolizione e realizzazione nuova costruzione (unico contratto di appalto) | NO |

| Fornitura con posa in opera (cessione) | NO |

| Posa in opera senza fornitura di beni (solo prestazioni di servizi) | SI |

| Installazione impianti relativi ad edifici da soggetto terzo al fornitore dei beni | SI |

| Installazione impianti relativi ad edifici da soggetto terzo al committente (soggetto passivo) | SI |

| Parcheggi interrati o su lastrico solare edificio | SI |

| Derattizzazione, spurgo e rimozione neve | NO |

| Installazione di impianti funzionali all’edificio (unico impianto) | SI |

| Video sorveglianza perimetrale con telecamere esterne | SI |

| Impianto citofonico | SI |

| Impianto di climatizzazione | SI |

| Impianto idraulico di edificio con tubazioni esterne | SI |

| Manutenzione e riparazione impianti | SI |

| Installazione impianti fotovoltaici integrati o semi integrati funzionali ad edifici | SI |

| Installaz.impianti fotovoltaici integrati ad edifici, se accatastati autonomamente (D1 o D10) | NO |

| Installazione impianti fotovoltaici a terra funzionali o serventi ad edificio | SI |

| Installaz. Imp. fotovoltaici a terra funzionali ad edificio, se accatastati autonomamente (D1 o D10) | NO |

| Installazione e manutenzione di estintori parte integrante di impianto protezione attiva | SI |

| Installazione e manutenzione di estintori carrellati ed estintori portatili | NO |

| Installazione e manutenzione porte tagliafuoco e uscite di sicurezza | SI |

| Sostituzione componenti di un impianto relativo ad edificio (cioé riparazione o ammodernamento) | SI |

| Sostituzione componenti di un impianto relativo a edificio con mera sostituzione di beni | NO |

| Sostituzione componenti di un impianto relativo a edificio solo con mantenimento in funzione | SI |

| Sostituzione componenti di un impianto relativo a edificio con realizzazione nuovo impianto | SI |

| Installazione componenti industriali (codice Ateco 33.20.09) | NO |

| Installazione impianti di refrigerazione – magazzini frigorifero (codice Ateco 33.20.09) | NO |

| Installazione impianti parte integrante edificio (codice Ateco da 43.21.01 a 43.29.09 | SI |

| Fornitura con installazione di beni significativi in quanto diretta a privati | NO |

| Fornitura con installazione di beni significativi nelle fasi intermedie | SI |

| Diritto di chiamata funzionale alla verifica dell’impianto | SI |

| Interventi di manutenzione con canone di abbonamento | SI |

| Servizio di allacciamento per fornitura di gas, energia elettrica e acqua | NO |

| Operazioni non imponibili | NO |

| Servizio di attivazione per avvio di alimentazione gas, energia elettrica e acqua | NO |

| Servizi di pulizia di edifici siti nei porti, aeroporti e scali ferroviari di confine | NO |

| Installazione impianti su edifici siti nei porti, aeroporti e scali ferroviari di confine | NO |

Cessione di beni ammortizzabili e per passaggi interni (ex art 36)

Il codice TD26 è da usarsi da parte di chi effettua cessioni di beni strumentali oppure da chi adotta il sistema delle “attività separate” (ex art.36 DPR 633/72) nell’ambito della stessa impresa. Tali dati serviranno per la compilazione del campo VE40 della dichiarazione iva.

La sezione “Cedente” contiene gli stessi dati di “Cessionario”, ossia l’azienda che intende produrre l’autofattura per passaggi interni.

Questa verrà emessa applicando l’IVA vigente, e registrata nel registro vendite.

Le attività separate sono un caso di gestione usato da uno solo tra tutti i nostri clienti, pertanto non ci soffermiamo particolarmente. Ad esso l’applicazione del codice TD26 apparirà automaticamente chiara.

| Sezione “Cedente” | = | dati di chi produce l’autofattura |

| Sezione “Cessionario” | = | dati di chi produce l’autofattura |

| Tipo documento | = | TD26 |

| Causale | = | Autofattura per passaggi interni |

NOTA

Mentre non vi sono problemi interpretativi circa le attività separate, era sorto il dubbio circa le vendite di beni ammortizzabili: riguarda tutte le aziende o solo le cessioni dei beni strumentali operate da chi opera con attività separate?.

In sostanza: questa cessione ben ammortizzabili va gestita con TD26 solo quando viene fatta da una azienda che ha attività separate o da tutti quanti?

In prima analisi sembrerebbe da applicarsi per i soggetti con Esercizio di più attività (art. 36) per i quali vi sono disposizioni particolari: i passaggi di beni tra le diverse attività devono essere fatturati ma non concorrono alla determinazione del volume d’affari.

Per loro vi sono inoltre vincoli particolari in caso di cessione/passaggio di beni ammortizzabili.

Ma soffermandoci sulla ratio delle operazioni da correlarsi alla dichiarazione Iva, il codice poteva essere inteso come da applicare a tutte le operazioni che poi NON concorrerebbero alla determinazione del volume d’affari

Se leggiamo le istruzioni alla dichiarazione Iva, e considerata la ratio più volte richiamata dell’istituzione dei nuovi codici, sembrerebbe più relativa a quest’ultima ipotesi perché la descrizione del codice TD26 è molto simile alla spiegazione del rigo VE40

Nel Rigo VE40 vanno indicate le operazioni (al netto dell’IVA) non rientranti nel volume d’affari. Trattasi, secondo quanto disposto dall’art. 20, delle cessioni di beni ammortizzabili e dei passaggi interni di cui all’art. 36, ultimo comma.

Anche secondo Euroconference

“—Inoltre è stato istituito il codice TD26, cessioni di beni ammortizzabili e passaggi interni, che servirà per la compilazione del campo VE40 della dichiarazione Iva.—”

Finalmente, negli ultimi giorni dell’anno 2020, una precisazione dalla AdE ha confermato che il TD6 va usato anche da parte di aziende senza separazione delle attività, in occasione delle loro vendite di beni ammortizzabili

Estrazione da depositi iva

I depositi Iva sono simili ai depositi doganali ma con le seguenti differenze:

1) non ricevono direttamente merce extracomunitaria (se non ancora assolto il dazio d’importazione nella UE)

2) non sono soggetti a controlli permanenti da parte degli organi doganali;

3) necessitano della introduzione fisica delle merci, senza la quale non operano le agevolazioni

Se i beni sono di provenienza extracomunitaria potranno quindi essere inseriti all’interno di un deposito IVA soltanto dopo essere stati immessi in libera pratica e aver pagato i dazi doganali.

Il deposito IVA ha come obiettivo di differire il pagamento dell’IVA in quanto l’assolvimento della stessa si ha non nel momento in cui i beni sono introdotti nel deposito ma nel momento in cui vengono estratti (e non sempre).

L’assolvimento dell’iva avviene da parte dell’acquirente finale col meccanismo della inversione contabile (reverse charge)

I codici documento TD22 e TD23 saranno da usare per le estrazioni di beni dai depositi iva.

Si userà il codice TD22 o TD23, a seconda che debba essere pagata l’iva oppure no.

Tale assoggettamento ad imposta dipenderà dalla destinazione della merce.

Dal 1° aprile 2017, ad eccezione dei beni introdotti nel deposito in forza di un acquisto intra-unionale e di immissione in libera pratica, per i quali continua ad essere applicabile il meccanismo del reverse charge, l’imposta è dovuta dal soggetto che procede all’estrazione, ma è versata in suo nome e per suo conto dal gestore del deposito, con Modello F24 e senza possibilità di compensazione sia “orizzontale” che “verticale” (risoluzione AdE 55/E/2017).

Il versamento dell’IVA relativa all’operazione sarà formalizzato tramite la emissione di un’autofattura TD23 ai sensi dell’art. 17, comma 2, D.P.R. 633/72. Essa andrà registrata sia nel registro delle fatture attive sia nel registro delle fatture passive, ovvero in apposito registro sezionale (RisMin 144_1999).

La successiva cessione al commissionario comporterà l’emissione di fattura con addebito dell’IVA secondo l’aliquota ordinaria.

Se invece i beni sono destinati ad essere inviati ad un altro Stato UE, il cedente, in linea generale, emetterà fattura TD22 senza applicazione dell’IVA per effetto del combinato disposto degli articoli 41 e 50-bis del D.L. n. 331/97.

Il codice TD23 lo si userà anche quando non vi è corrispondenza tra il valore del bene inserito nel deposito ed il bene estratto. L’Agenzia delle Dogane ha chiarito che ciò avviene quando il bene estratto deve essere incrementato delle spese ad esso riferibili e l’autofattura emessa al momento dell’estrazione non è più una mera integrazione di altro documento, quanto un documento atto ad individuare il valore del bene estratto e la corretta base imponibile. L’identificativo IVA sarà quello dell’operatore che effettua l’integrazione, che sarà posto sia nel campo cedente/prestatore che in quello del cessionario/committente.

ESEMPI DI TRANSAZIONI SU DEPOSITO IVA

Riepilogo operazioni riguardanti acquisto da Cee con immissione in dep.iva

-

Integrazione fattura di acquisto

senza applicazione dell’iva ai sensi dell’art. 50-bis co. 4 lett. a) DL 331/93; -

Registrare la fattura nel registro acquisti e vendite;

-

Compilare il Modello Intra-2;

-

Il depositario della merce compila l’apposito registro di carico e scarico

-

Eventuale passaggio di proprietà tramite vendita ad altro di merce sempre custodita nel deposito, In tal caso emissione di fattura di vendita senza applicare iva indicando “cessione non soggetta ai sensi art 50-bis , co 4, lett c) DL 331/93”

-

Al momento della estrazione dal deposito, l’acquirente italiano emette autofattura TD23 registrata sia in reg acquisti che vendite, integrando l’ammontare dei servizi ricevuti, in imponibile ed iva.

Riepilogo operazioni riguardanti acquisto da ExtraCee con immissione in dep.iva

-

La merce, accompagnata da un documento di transito viene sdoganata. Nella documentazione viene specificato che come destinazione ha la introduzione in dep.iva

-

Il depositario la registra in carico apponendo su bolletta doganale attestato di presa e numero attribuito. Copia di tale bolletta viene rimessa alla dogana

-

Al momento della estrazione dal deposito, l’acquirente italiano emette autofattura TD23 registrata sia in reg acquisti che vendite, integrando l’ammontare dei servizi ricevuti, in imponibile ed iva

Riepilogo operazioni riguardanti acquisto da Italia con immissione in dep.iva

-

La merce è acquistata con introduzione i deposito Iva

-

Il depositario la registra in carico

-

Al momento della estrazione dal deposito, il gestore del deposito versa con F24 l’iva a nome e per conto dell’acquirente, calcolata in base al valore della ultima cessione che si era avuta nel deposito, incrementata dei servizi nel frattempo ricevuti

-

Il soggetto che procede all’estrazione emette una autofattura TD23 ai sensi dell’art. 17, co. 2 DPR 633/72 e i dati della ricevuta del versamento (quietanza mod. F24).

I codici ritenute

RITENUTE NELLE FATTURE ATTIVE

Se indicate delle forme di trattenuta nelle vs fatture di vendita, dovrete utilizzare nuovi codici relativi alle ritenute applicabili, che sono più dettagliate rispetto al passato.

I campi delle ritenute sono stati resi ripetibili nell’ambito della stessa fattura. Ciò per poter gestire più forme di ritenute nella stessa fattura (es parcella con contributo previdenziale e ritenuta d’acconto)

E’ stato integrato il blocco riferito alla gestione delle ritenute e dei contributi previdenziali, tra cui tra l’altro, i Contributi INPS, Enasarco e Enpam.

RT01 ritenuta persone fisiche RT02 ritenuta persone giuridiche

RT03 contributo INPS RT04 contributo ENASARCO

RT05 contributo ENPAM RT06 altro contributo previdenziale

NB- le ritenute che indicate nella fattura XML sono dati puramente informativi, a cui non corrisponderanno righe di corpo fattura.

Come vedremo in seguito, non sarà così invece per i “codici di cassa previdenziale” (vedasi paragrafo successivo) dove agli importi di cassa deve corrispondere una riga di corpo sulla fattura

Nel campo causale va inserito uno dei nuovi codici che sono stati adottati dal nuovo schema di fattura elettronica, e che ora riproducono e si raccordano perfettamente con quelli previsti dalla certificazione unica CU2020

B–utilizzo opere dell’ingegno, brevetti industriali o processi, formule, esperienze acquisite

C –utili da contratti di associazione in partecipazione e da contratti di cointeressenza

D –utili spettanti ai soci promotori ed ai soci fondatori delle società di capitali;

E–levata di protesti cambiari da parte dei segretari comunali;

F–indennità corrisposte ai giudici onorari di pace e ai vice procuratori onorari;

L–redditi simili a causale B, percepiti da aventi causa a titolo gratuito (ad es. eredi )

L1 – redditi simili a causale B per chi ha acquistato a titolo oneroso i diritti alla loro utilizzazione;

M – prestazioni di lavoro autonomo non esercitate abitualmente;

M1 –redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere;

M2 –lavoro autonomo non esercitato abitualmente con obbligo di iscrizione ad ENPAPI

N –rimborso spese, premi e compensi a associazioni sportive, cori, bande e filodrammatiche

O –lavoro autonomo non abituale, senza obbligo di iscrizione alla gestione separata

A –prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale;

G –indennità corrisposte per la cessazione di attività sportiva professionale;

H –indennità corrisposte per cessazione dei rapporti di agenzia

I –indennità corrisposte per la cessazione da funzioni notarili

J–compensi corrisposti ai raccoglitori occasionali di tartufi

K – assegni di servizio civile universale di cui all’art.16 del D.lgs. n. 40 del 6 marzo 2017;

P–compensi a non residenti per l’uso di attrezzature industriali, commerciali o scientifiche

Q –provvigioni corrisposte ad agente o rappresentante di commercio monomandatario;

R–provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario;

S–provvigioni corrisposte a commissionario;

T–provvigioni corrisposte a mediatore;

U –provvigioni corrisposte a procacciatore di affari;

V –provvigioni corrisposte a incaricato per le vendite a domicilio o ambulante

V2 –redditi da prestazioni non esercitate abitualmente da incaricati alla vendita a domicilio;

W –prestazioni relative a contratti d’appalto ex art. 25-ter del D.P.R. n. 600 del 29/09/73;

X –canoni corrisposti nel 2004 a società di stato UE, ex art. 26-quater,del D.P.R. 600

Y –canoni corrisposti dal 1/01/2005 a società di stato UE, ex art. 26-quater,del D.P.R. 600

ZO –titolo diverso dai precedenti.

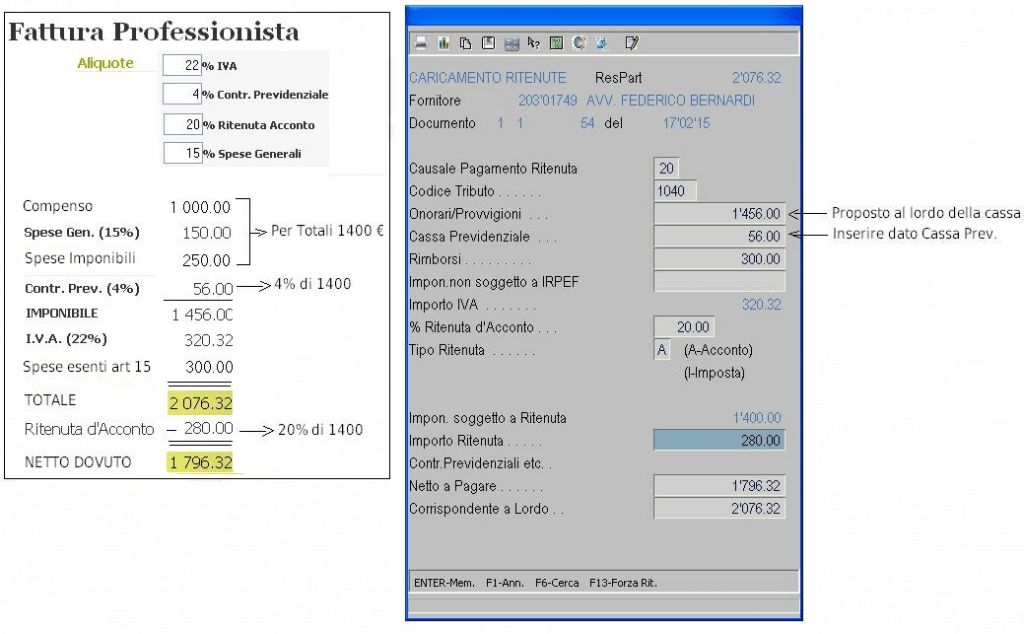

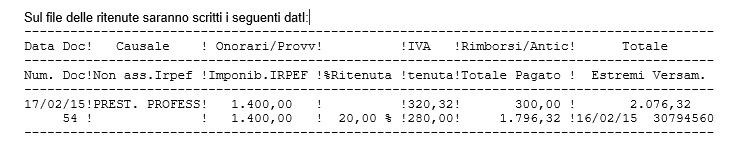

RITENUTE NELLE FATTURE PASSIVE

Come è noto il debito da ritenuta d’acconto insorge solo all’atto del pagamento al fornitore. Sino ad oggi era necessario inserire manualmente il contributo previdenziale in una apposita casella. Con la nuova versione tale dato è reperito in forma automatica dal file della fattura elettronica ricevuta, così che il programma possa determinare e memorizzare sui file il compenso già al netto del Contributo integrativo. Il reperimento avviene solo per i casi di cassa previdenziale non soggetta a ritenuta (viene quindi escluso il caso del 4% Inps di gestione separata quando esso costituisce reddito)

| Avvertenza: | Nella maggior parte dei casi vale quanto sopra riportato, perché i contributi previdenziali sono normalmente esclusi dalla ritenuta d’acconto. Ma non sempre! Nel solo caso del contributo previdenziale addebitato al committente nella misura del 4% da parte di lavoratori autonomi iscritti alla gestione separata I.N.P.S. , tale quota è soggetta alla Ritenuta. In tal caso la casella “cassa Previdenziale” resterà vuota, in quanto il contributo va a costituire parte del reddito del percipiente |

I codici RT01 ed RT02

riguardano le ritenute d’acconto, rispettivamente se applicate da una persona fisica (es avvocato, ecc) o da società o associazione di professionisti. La scelta quindi è basata sulla natura di chi emette la fattura.

Nel vostro caso quindi, per Fatture da voi eventualmente emesse con la ritenuta, userete RT02.

Per le fatture ricevute, Vela non indirizzerà tale campo nel file delle ritenute, poichè la ritenuta insorgerà solo al momento del pagamento del fornitore

Si deve evitare di usare le nuove codifiche RT04-RT05 ed RT06 prima del periodo transitorio, Pertanto al momento va inserito il codice RT02. Una volta arrivati al periodo transitorio, potrete variare la tabella per partire coi nuovi codici

Il Codice RT03

riguarda ad esempio la rivalsa INPS del 4% per la gestione separata

Vela modificherà il programma delle FT di acquisto per gestire contabilmente il campo, e modificherà il programma incassi pagamenti in modo che tale campo sia automaticamente cercato in archivio ed indirizzato nella finestra delle Ritenute (RT03). Anche il caso dell’RT03 si potrà usare a partire dal 01 Luglio 2020

Il Codice RT04

Se la azienda èsvolge attività di agente per terzi, va indicato il cod RT04 per la somma di enasarco a carico cliente. Nel caso invece di fatture passive, ricevute da agenti, il contributo Enasarco sarà indirizzato automaticamente in contabilità proprio in base al riconoscimento del cod RT04 indicato dal fornitore sull’XML. Il contributo Enasarco è per il 50% a carico dell’agente e per il 50% a carico della casa mandante. Esso è dovuto entro un minimale e un massimale, in altre parole è prevista una soglia minima annua di versamenti previdenziali ed un tetto massimo annuo. Per l’anno 2020 il contributo Enasarco è pari al 17,00%.

Per le società di capitali viene applicata un’aliquota differenziata a seconda degli scaglioni di provvigioni e tale somma è in parte a carico della casa mandante;

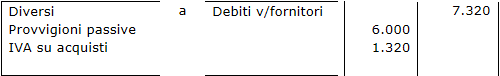

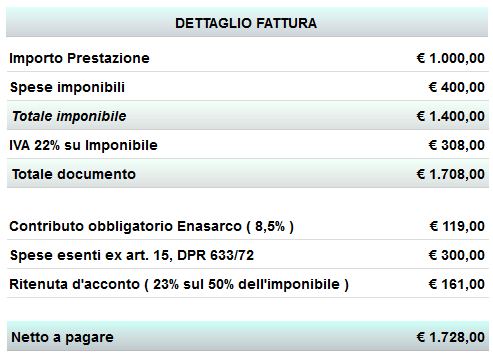

Esempio: la ditta Alfa Srl riceve dall’agente Rossi una fattura per l’importo di 6.000 euro di provvigioni + IVA 22%. Ritenuta d’acconto del 23% su 3.000 euro. Contributo enasarco a carico dell’agente 510,00 euro.

La Alfa Srl registra la fattura nel modo seguente:

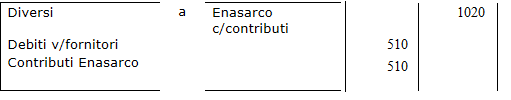

Successivamente provvede a registrare i contributi enasarco a carico dell’agente (6.000 x 17% : 50% = 510) e quelli a suo carico (sempre per 510 dato che i contributi sono per il 50% a carico dell’agente e per il restante 50% a carico della ditta mandante). Quindi avremo:

Il contributo è dovuto nel momento in cui matura il diritto alla provvigione, quindi indipendentemente da quando verrà pagata all’agente e/o fatturata dall’agente. Se ad esempio la fattura venisse emessa nel 2020 (ove le aliquote sono aumentate al 17%), ma riguardasse provvigioni del 2019, sarebbe applicata la vecchia aliquota del 16,50%.

Il conto Enasarco c/contributi rileva il debito della ditta Alfa Srl nei confronti dell’Enasarco per i contributi sia a carico dell’agente che a suo carico. Tale conto va inserito a parametri (CO103Q- sez CO) )

Il conto Debiti v/fornitori rileva, in dare, il contributo Enasarco a carico dell’agente e riduce, quindi, la somma che la Alfa Srl dovrà versare all’agente come compenso.

Il conto Contributi Enasarco rileva il costo che la Alfa Srl sostiene per i contributi a suo carico e va inserito a parametri.

Con i nuovi automatismi creati su vela, registrando la Fattura il programma già eseguirà automaticamente tutte le registrazioni sopra indicate, sulla base dell’importo Enasarco comunicato dall’agente e reperito dal file XML pervenutoci da SDI. Per la registrazione saranno utilizzati i conti Enasarco memorizzati a parametri..

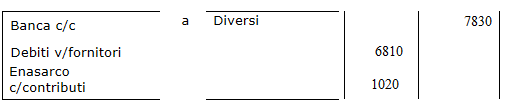

Al momento del successivo pagamento della fattura, la Alfa Srl, effettuerà la registrazione di versamento

NB E’ necessario associare a parametri AR103Q CO i conti del giroconto enasarco. Inoltre è necessario che sulla anagrafica fornitore sia indicato l’agente come soggetto a ritenute. Solo in tal modo sarà attivata la gestione nelle fatture di acquisto, con visualizzazione del campo “enasarco” a piede fattura

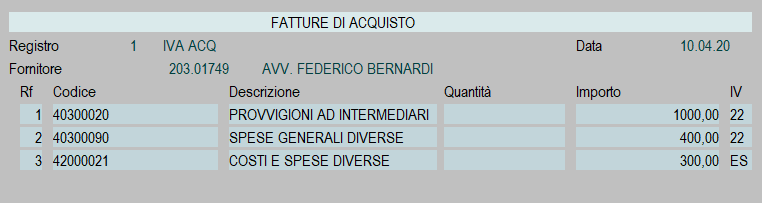

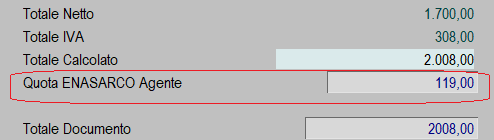

ESEMPIO

Si supponga di aver ricevuto la seguente fattura dal proprio agente , privo di collaboratori e dipendenti:

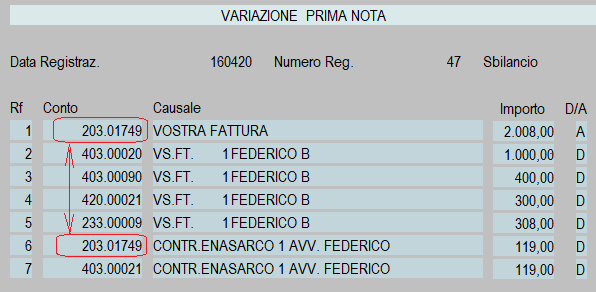

La fattura sarà registrata nel modo seguente:

In ultima videata comparirà il campo con l’importo Enasarco reperito dal file XML della fattura elettronica. (purchè in anagrafica il fornitore sia stato integrato col cod agente)

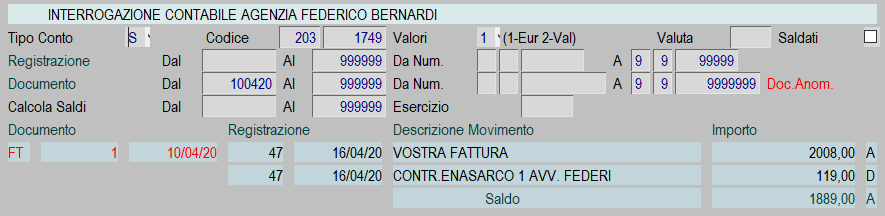

Una volta memorizzata, la registrazione conseguente risulterà così:

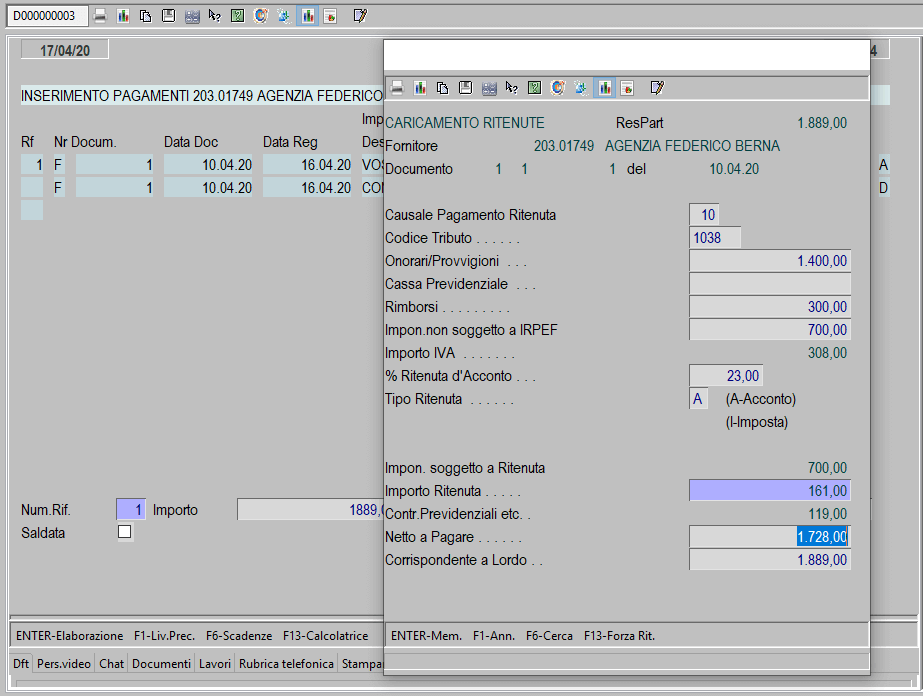

Al momento poi del successivo pagamento del fornitore, avremo la automatica proposta degli importi:

I codici cassa

Dovrete utilizzare in fattura di vendita nuovi codici relativi alle casse previdenziali, nel caso doveste applicare tali oneri al cliente. E’ possibile inserire più forme di cassa nella stessa fattura, anche se difficilmente potrebbe succedere.

I codici da usare sono:

| TC01 | Cassa nazionale previdenza e assistenza avvocati e procuratori legali |

| TC02 | Cassa previdenza dottori commercialisti |

| TC03 | Cassa previdenza e assistenza geometri |

| TC04 | Cassa nazionale previdenza e assistenza ingegneri e architetti liberi professionisti |

| TC05 | Cassa nazionale del notariato |

| TC06 | Cassa nazionale previdenza e assistenza ragionieri e periti commerciali |

| TC07 | Ente nazionale assistenza agenti e rappresentanti di commercio (ENASARCO) |

| TC08 | Ente nazionale previdenza e assistenza consulenti del lavoro (ENPACL) |

| TC09 | Ente nazionale previdenza e assistenza medici (ENPAM) |

| TC10 | Ente nazionale previdenza e assistenza farmacisti (ENPAF) |

| TC11 | Ente nazionale previdenza e assistenza veterinari (ENPAV) |

| TC12 | Ente nazionale previdenza e assistenza impiegati dell’agricoltura (ENPAIA) |

| TC13 | Fondo previdenza impiegati imprese di spedizione e agenzie marittime |

| TC14 | Istituto nazionale previdenza giornalisti italiani (INPGI) |

| TC15 | Opera nazionale assistenza orfani sanitari italiani (ONAOSI) |

| TC16 | Cassa autonoma assistenza integrativa giornalisti italiani (CASAGIT) |

| TC17 | Ente previdenza periti industriali e periti industriali laureati (EPPI) |

| TC18 | Ente previdenza e assistenza pluricategoriale (EPAP) |

| TC19 | Ente nazionale previdenza e assistenza biologi (ENPAB) |

| TC20 | Ente nazionale previdenza e assistenza professione infermieristica (ENPAPI) |

| TC21 | Ente nazionale previdenza e assistenza psicologi (ENPAP) |

| TC22 | INPS |

Qualora non applichiate trattenute previdenziali nelle vs fatture a clienti, non sarà necessario impostare in tabella tali codici, poiché essi saranno utilizzati solo dai programmi di registrazione delle fatture di acquisto, dopo averli letti direttamente dalle fatture elettroniche inviatevi dai vs fornitori.

I codici delle casse previdenziali nella tabella opz. 1-1-2-19 riportano una percentuale (es 4%), assieme al conto di ricavo che viene utilizzato per tale voce (es ricavo per cassa previdenziale avvocati)

Se in registrazione fattura, in corrispondenza di un rigo che riporta tale conto di ricavo, è stato indicato un importo di ricavo pari a 2 €, nella costruzione del file XML sarà indicato in un apposito campo il risultato di:

[importo di addebito cassa] / [ percentuale in tabella/100 ]= importo della cassa previdenziale

Nel ns esempio: 2 / ( 4/100) = 50 €

Questo importo di cassa previdenziale sarà indicato sul file XML come dato puramente informativo sull’ammontare complessivo della cassa

Nei controlli di congruenza sulla fattura, Sdi sommerà tutte le righe di corpo a pari aliquota, e tale somma dovrà quadrare col totale per aliquota scritto nella sezione di riepilogo

Pertanto l’importo di cassa addebitato al cliente deve essere presente sulla fattura come rigo di corpo.

Nel caso delle “ritenute”, invece, all’importo della ritenuta non è presente su alcuna riga di corpo.

L’Enasarco, pur essendo citato anche come cassa, sembra fare eccezione rispetto alle altre. La Agenzia nella FAQ 50 dichiara: “ll contributo ENASARCO non è un tipico contributo destinato ad una “Cassa previdenziale” (che usualmente concorre alla determinazione dell’imponibile cui applicare l’IVA), ma la sua gestione è similare a quella di una “ritenuta”.

Pertanto, anche se citato anche tra i codici di cassa, va usato solo sul fronte ritenute.

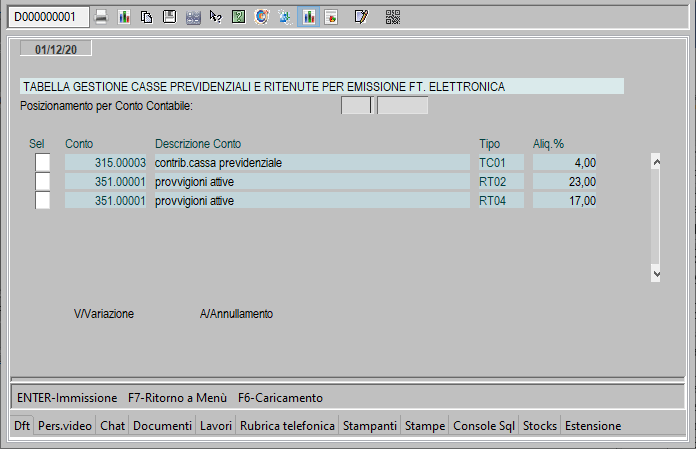

Compilazione della tabella Ritenute e Casse

La tabella si trova nel percorso 1-1-2-19 ed è comune sia per le ritenute che per le casse.

I codici vanno associati ai conti contabili di ricavo che compariranno in fattura, e che scatenano la applicazione di tali trattenute.

Durante la registrazione della fattura verranno solo introdotte righe di ricavo, mentre le somme delle ritenute con codice RT.. in quella fase non partecipano né alla compilazione né alla contabilizzazione della fattura e costituiscono solo “notizie” accessorie. Esse saranno generate solo successivamente, ed in forma automatica, al momento della conversione nel formato elettronico.

Sia le casse previdenziali che le ritenute sono forme di trattenuta. Ma nel caso delle casse andrà indicato, come vedremo, se essa sia a sua volta soggetta o meno alla ritenuta d’acconto. Questa informazione accompagnerà la fattura in modo che il ricevente possa, in fase di contabilizzazione, sapere se l’importo della cassa debba partecipare al calcolo della ritenuta oppure no.

Normalmente tali somme sono escluse da Ritenuta d’acconto. Non è così ad esempio nel caso della Gestione Separata Inps del 4%, che costituisce reddito imponibile per il percipiente

E’ frequente che uno stesso conto di ricavo determini l’insorgenza di più trattenute nella stessa fattura.

Nella tabella sopra illustrata le tre righe presenti riguardano il caso di provvigioni attive fatturate ai clienti, ove scatta enasarco e relative ritenute, ma potrebbe anche esservi un ulteriore addebito di cassa previdenziale

1 eventuale per addebito di cassa previdenziale (non enasarco)

1 per la ritenuta d’acconto Irpef subita

1 per la trattenuta Enasarco

In tabella le tre righe di cui sopra guideranno la compilazione di alcuni blocchi di dati sull’XML da inviare allo SDI e saranno inserite nel seguente modo:

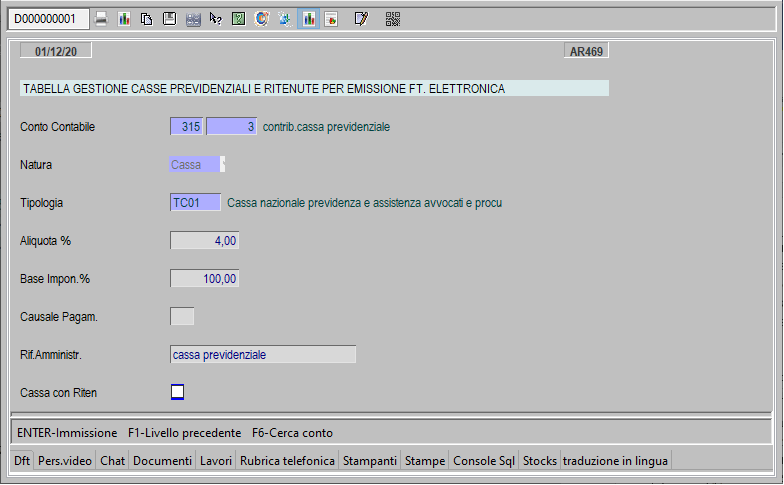

La prima riga con codice TC01

riguarda la “cassa previdenziale” eventualmente addebitata al cliente in fattura. Se non viene addebitata la riga in tabella non va creata

La casella “cassa con ritenuta” viene usata per indicare se sull’importo di questa cassa venga o meno applicata la ritenuta d’acconto.

Il riferimento amministrativo può essere inserito per maggior chiarezza, solo nel caso di Casse previdenziali. E’ questo il caso. Il dato è opzionale e libero.

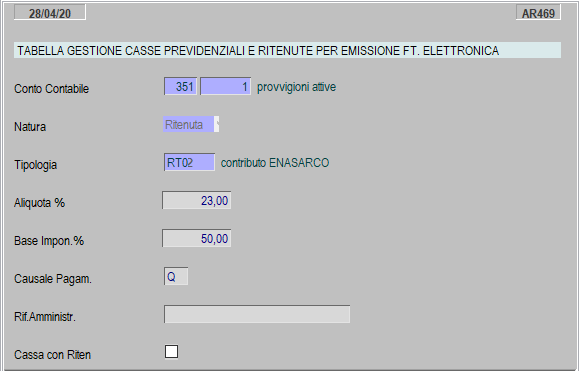

La seconda riga con codice RT02 riguarda la Ritenuta d’acconto subita. Nel nostro esempio essa è pari al 23% sul 50% di imponibile.

La causale di pagamento da indicare è la stessa che è presente nel modello delle istruzioni della “Certificazione Unica”.

La causale è obbligatoria sulle righe di Ritenuta (nelle righe cassa è da lasciare vuota)

Il riferimento amministrativo non va indicato.

Non trattandosi di cassa, l’ultimo campo va anch’esso lasciato vuoto.

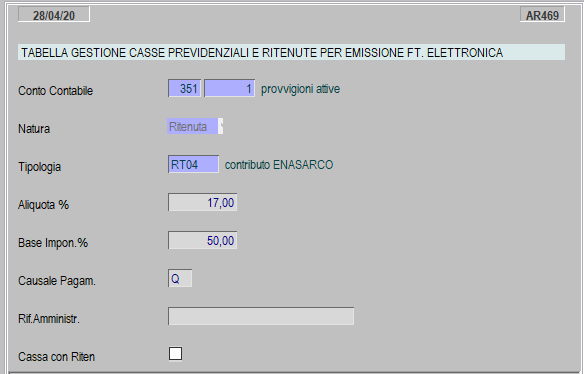

La terza riga con codice RT04 riguarda l’Enasarco.

Nel 2020 la aliquota complessiva è pari al 17% sul totale delle prestazioni fornite dall’agente, ossia sul totale importo che comparirà in fattura col codice ricavo 351/00001. Ma la trattenuta applicata in fattura è pari solo al 50% dell’intero Enasarco.

Qualora più righe in fattura, anche di conti diversi, richiamassero lo stesso codice TC07 con pari aliquota, esse sarebbero automaticamente cumulate in un dato unico nel tracciato XML

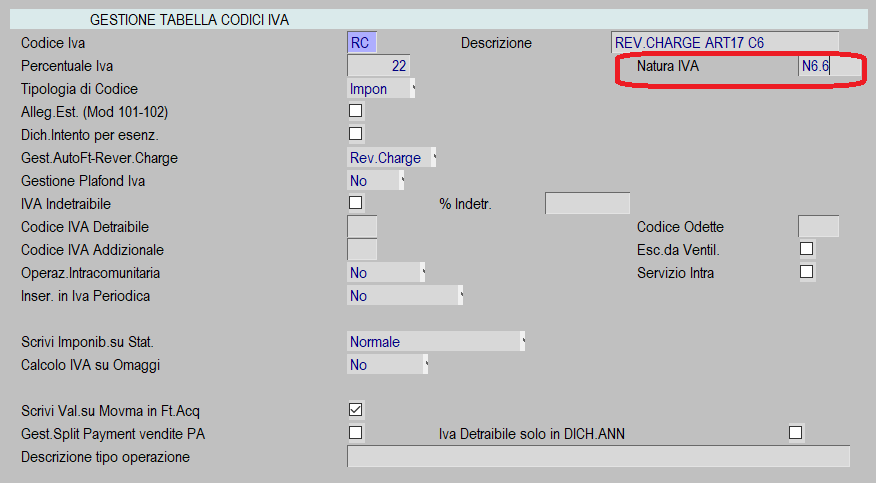

Codici natura IVA

Con la introduzione dei diversi tipi documento l’Agenzia può arrivare a determinare con maggiore precisione il totale dell’Iva vendite, e compilare in automatico alcuni campi del quadro VE della dichiarazione Iva. Ma ciò non era ancora sufficiente: occorreva aumentare la precisione di compilazione, e pertanto sono stati introdotti dei nuovi codici utilizzabili nel campo relativo alla “natura”, cioè quello che deve essere compilato quando, a fronte di un imponibile positivo, c’è una imposta uguale a zero. Non saranno più utilizzabili i codici N2 (non soggette), N4 (esenti) e N6 (operazioni in reverse charge), in quanto sostituiti da una serie di sottocodici con maggiori dettagli.

I codici natura delle operazioni senza addebito d’imposta diventano:

N1 escluse ex art. 15 (interessi di mora – penalità per inadempienze -beni ceduti come sconto/premi – rimborsi spese anticipate)

Gruppo delle non soggette

N2.1 non soggette ad IVA ai sensi degli artt. da 7 a 7-septies del DPR 633/72 ( tutte operazioni extraterritoriali)

ES servizi resi a soggetti esteri o relativi a immobili all’estero – servizi pasti o alberghi ricevuti all’estero

Cessioni o acquisti di denaro o terreni non edificabili – vend o acq di generi di monopolio o schede telef.

N2.2 non soggette – altri casi (minimi – forfetari )

Le operazioni non soggette ad Iva sono quelle per le quali manca un requisito (soggettivo, oggettivo o territoriale), e pertanto per esse non dovrebbero applicarsi le regole previste da tale imposta, comprese quelle di fatturazione e di indicazione in dichiarazione. Ciò nonostante, come chiarito dall’Agenzia delle Entrate in una Faq sulla fattura elettronica, per le stesse può comunque essere emessa una “fattura”, indicando la natura di non soggette, ma le stesse non andranno indicate nel modello dichiarativo. Si pensi, ad esempio, alle emissioni di fatture per risarcimenti danni causati dal cedente, alle cessioni di buoni multiuso, di terreni agricoli, alle emissioni di note di variazione fuori campo. Tuttavia vi sono delle operazioni fuori campo Iva per le quali vige l’obbligo di fatturazione e di indicazione nel rigo VE34 della dichiarazione: sono alcune operazioni non territoriali, tra cui le più frequenti sono quelle per le quali si emette fattura senza Iva ai sensi dell’articolo 7-ter, per aver reso un servizio ad un soggetto passivo stabilito all’estero.

Operazioni fatturate con l’articolo 7-ter

Esisteva un orientamento, avvallato dalla AdE, per cui erano da codificare con il codice N2 solo le fatture in 7-ter verso extracomunitari e con il codice N6 quelle emesse a comunitari (in quanto con annotazione:” inversione contabile”). Tuttavia ora la natura codice N6 non esisterà più, ed indipendentemente dalle annotazioni da riportare, entrambe sono operazioni non soggette, e confluiscono nel medesimo rigo dichiarativo; rigo che è di particolare importanza qualora si chieda il rimborso dell’Iva qualora le operazioni non territoriali superino il 50% del volume d’affari. Pertantoè preferibile che con il codice N2.1 vadano indicate tutte le fatture emesse senza Iva emesse obbligatoriamente per operazioni non territoriali, comprese quelle dell’articolo 7-ter, sia nei confronti di soggetti comunitari che extracomunitari, mentre col codice N2.2 si dovrebbero contrassegnare le fatture fuori campo emesse facoltativamente e da non indicare in dichiarazione..

Gruppo dei non imponibili

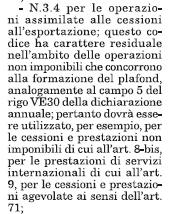

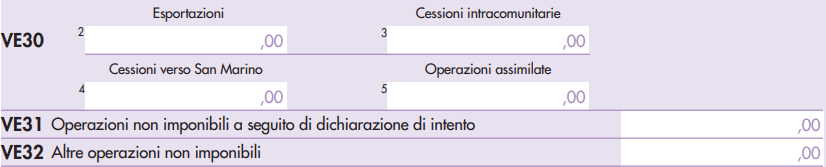

| N3.1 | non imponibili – esportazioni (art. 8 Dpr 633/72 –rigo dichiarazione –VE30 col 2) |

| N3.2 | non imponibili – cessioni intracomunitarie (art. 41 Dl 3311/93 –rigo dichiarazione –VE30 col 3) |

| N3.3 | non imponibili – cessioni verso San Marino (art. 71 Dpr 633/72 –rigo dichiarazione –VE30 col 4) |

| N3.4 | non imponibili – oper. assimilate a cessioni all’export (art. 8 bis Dpr 633/72 – rigo dichiarazione –VE30 col5) |

| N3.5 | non imponibili – a seguito di dichiarazioni d’intento (art. 8 bis Dpr 633/72 rigo dichiarazione –VE30 col 5) |

| N3.6 | non imponibili – altre op. che non concorrono a formaz. plafond (art. 21comma 6 bis ovvero cessioni verso depositi Iva art. 50 bis Dl 331/93 –rigo dich. –VE32) |

| N4 | esenti (prestazioni sanitarie – acq beni intracomunitari se esenti art 42 DL 331/1993)

NOTA: L’art. 124 DL Rilancio dispone che “Per il contenimento dell’emergenza epidemiologica da Covid-19, le cessioni di beni di cui al comma 1, effettuate entro il 31 dicembre 2020, siano esenti dall’imposta sul valore aggiunto, con diritto alla detrazione dell’imposta ai sensi dell’articolo 19, comma 1, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633” |

| N5 | regime del margine / IVA non esposta in fattura ES. Regime speciale beni usati (es auto), beni d’arte o antiquariato. Art 36 DL 23/02/1995 n41 Operazioni con iva inclusa ma non esposta (agenzie viaggio) Art. 74 ter Regime del margine agenzie di viaggio Art 21 c6 lett e |

Gruppo inversioni contabili (per le operazioni in reverse charge ovvero nei casi di autofatturazione per acquisti extra UE

di servizi ovvero per importazioni di beni nei soli casi previsti)

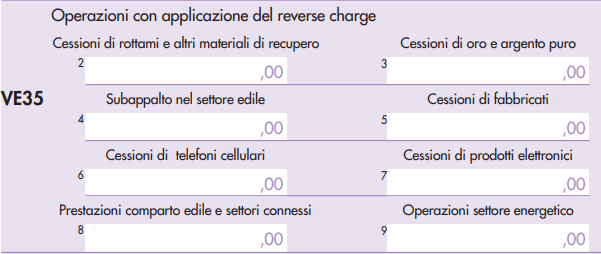

| N6.1 | inversione contabile – cessione rottami e altri mat. di recupero (art. 74 c.7 e c.8 Dpr 633/72 –rigo dichiar. VE35 col. 2) |

| N6.2 | inversione contabile – cessione di oro e argento puro (art. 17, co.5 Dpr 633/72 –rigo dich. VE35 col. 3) |

| N6.3 | inversione contabile – servizi da subappalto nel settore edile (art. 17, co.6 lett-a Dpr 633/72 –rigo dich. VE35 col. 4) |

| N6.4 | inversione contabile – cessione di fabbricati (art. 17, co.6 lett. a bis) –rigo dich. VE35 col. 5) |

| N6.5 | inversione contabile – cessione di telefoni cellulari (art. 17, co.6 lett. b) –rigo dich. VE35 col. 6) |

| N6.6 | inversione contabile – cessione di prodotti elettronici (art. 17, co.6 lett. c) –rigo dich. VE35 col. 7) |

| N6.7 | inversione contabile – prestaz. comparto edile e sett.connessi (art. 17, co.6 lett. a ter) –rigo dich. VE35 col. 8) (servizi di pulizia, demolizione, installazione di impianti e di completamento, relative ad edifici) |

| N6.8 | inversione contabile – operazioni settore energetico (art. 17, co.6 lett. da d bis a d quater rigo della dichiarazione VE35 col. 9) |

| N6.9 | inversione contabile – altri casi |

| N7 | IVA assolta in altro stato UE (vendite a distanza ex art. 40 c. 3 e 4 e art. 41 c. 1 lett. b, DL 331/93; prestazione di servizi di telecomunicazioni, tele-radiodiffusione ed elettronici ex art. 7-sexies lett. f, g, art. 74-sexies DPR 633/72) |

NOTE: con le nuove norme permangono alcuni dubbi, ancora non chiariti, quali:

-

Non è previsto un codice specifico per i servizi internazionali(art. 9 del decreto Iva) rilevanti per conseguire lo status di esportatore abituale e alimentare il plafond, i quali sembrerebbero non rientrare in alcuna categoria. Salvo diverse istruzioni è possibile utilizzare il codice N3.4, volendolo considerare come residuale.

-

Non è del tutto chiaro se per operazioni relative ai beni detassati a fronte dell’emergenza sanitariavada indicato il codice N2.2 o l’N4. Di solito si propende per l’N4

-

Vi è chi sostiene che con il codice N2.1 vadano indicate le fatture emesse senza Iva ai sensi dell’articolo 7-ter, sia nei confronti di soggetti comunitari che extracomunitari. Prima era consuetudine codificare con l’abolito codice N2 solo le fatture in 7-ter verso extracomunitari e con l’abolito codice N6 quelle emesse a comunitari, visto che su quest’ultime si scriveva “inversione contabile”. Tuttavia, indipendentemente dalle annotazioni da riportare, entrambe sono operazioni non soggette, e confluiscono nel medesimo rigo dichiarativo; rigo che è di particolare importanza qualora si chieda il rimborso dell’Iva quando le operazioni non territoriali superano il 50% del volume d’affari.